|

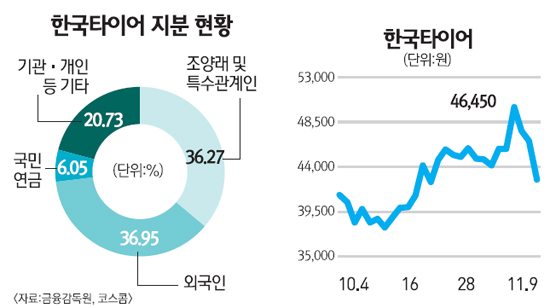

한국타이어 당분간 주가흐름은 지지부진… 충격 벗어나면 우상향 그릴 듯 지난 8일 장 마감 이후 금융감독원 전자공시시스템에는 한국타이어 투자자들이 깜짝 놀랄만한 공시가 하나 올라왔다. 한국타이어 지분 9.98%를 갖고 있는 2대주주 미쉐린이 보유 물량을 모두 매각하겠다고 밝힌 것이다. 미쉐린의 지분 매각소식은 그대로 주가에 반영됐다. 9일 장이 열리자 마자 씨티금융과 키움증권, 삼성증권 등의 창구를 통해 매도 물량이 쏟아지며 11% 넘게 떨어지기 시작했다. 장중 하락폭이 현저하게 줄어들기도 했지만 결국 8.36% 하락한 상태로 마감됐다. 이에 따라 지난 4일 사상 처음으로 5만원까지 오르며 52주 신고가를 기록했던 한국타이어 주가는 이날 4만2,750원까지 떨어졌다. 불과 사흘만에 15% 가까이 곤두박질 친 셈이다. 한국타이어 투자자들에게는 ‘미쉐린 쇼크’라고 할 만하다. 미쉐린은 지난 2006년 단순 투자목적으로 한국타이어의 지분 1,519만5,587주를 매입했다. 당시 주당 평균 매입가격은 1만5,000원 선. 미쉐린은 8일 종가대비 3.5%~7.8% 디스카운트된 주당 4만3,000~4만5,000원에 블록딜 방식으로 매각했다. 이에 따라 미쉐린은 약 4,000억원의 시세차익을 챙겼다. 미쉐린의 갑작스러운 지분 매각은 단기 유동성 확보와 중ㆍ장기 투자재원 마련을 위한 것으로 보인다. 로이터 통신에 따르면 미쉐린은 신흥국 투자 전략을 강화하기 위해 한국타이어 지분을 매각한 것이라고 밝혔다. 임은영 동부증권 연구원은 “미쉐린은 지난해 9월 중국, 인도, 브라질 등 신흥시장 설비투자를 위해 약 12억 유로(1조8,000억원)의 증자를 단행한 바 있다”며 “글로벌 시장 1위 목표를 이어가기 위해 꾸준히 설비투자를 늘려야 하는 상황”이라고 설명했다. 유럽 위기 등으로 유동성 확보가 필요한 상황이라는 점도 서둘러 한국타이어 지분을 내다 판 요인으로 작용했다. 최근 한국타이어는 실적 호조로 주가 흐름이 좋아 매도 결정에 유리하게 작용했다는 설명이다. 고태봉 IBK투자증권 연구원은 “미쉐린이 올 상반기에만 9억달러 이상의 손실을 기록하는 등 자금 유동성이 악화됐다”며 “미쉐린으로서는 유럽은행의 자금 회수에 대한 대비해 현금 확보를 할 필요가 있었던 것으로 보인다”고 설명했다. 미쉐린이 한국타이어 지분을 매각함으로써 앞으로 협력관계는 유지되기 어려울 전망이다. 미쉐린은 그 동안 국내 타이어업체와 합작생산을 추진한다는 설에 휘말렸었다. 이번 매각과 관련해선 미쉐린이 넥센타이어와의 합작생산을 하기 위해 지분을 정리했다는 추측도 나오는 상황이다. 넥센타이어 측은 미쉐린과 합작생산설에 대해 소문일 뿐이라고 일축했다. 미쉐린의 지분 매각으로 앞으로 한국타이어 주가에는 다소 부담이 될 것으로 보인다. 고태봉 IBK투자증권 연구원은 “4만1,000원에 매입한 물량이 10% 가량 되니 당분간 이 정도 가격이 지지선이 될 것으로 보인다”며 “하지만 합성고무, 천연고무 등 원자재 가격이 최근 급락세를 보여 단기 충격에서 벗어나면 주가는 다시 상승세를 탈 것”이라고 설명했다.