|

최근 증시가 조정을 보이는 동안 레버리지 상장지수펀드(ETF)와 인버스 ETF가 투자 대안 상품으로 떠오르고 있다.

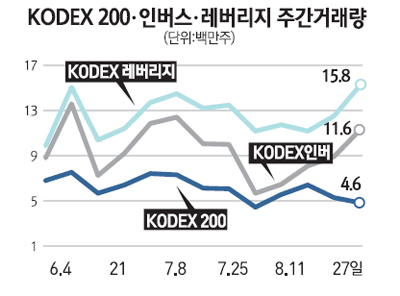

27일 주식시장에서 KODEX레버리지와 KODEX인버스 ETF는 각각 252만1,341주, 251만8,598주의 거래량을 기록해 나란히 ETF 거래량 기준 1ㆍ2위에 올랐다. 3위 종목인 KODEX200ETF(100만735주) 보다 2.5배 가량 높은 거래량을 기록한 것.

KODEX인버스와 KODEX레버리지ETF는 모두 코스피200선물을 이용해 만든 파생형ETF로 인버스의 경우 시장 지수가 하락할수록 수익이 나고, 레버리지는 시장 등락률의 2배만큼의 수익을 낼 수 있도록 설계됐다.

이 두 상품이 시장에 선보이기 전까지만 해도 ETF시장에선 코스피200지수를 추종하는 KODEX200ETF가 압도적 거래량을 보여왔다. 인버스ETF가 첫 상장한 지난해 9월16일 KODEX200ETF 거래량은 인버스의 3배를 넘었고, 레버리지ETF의 첫 상장(2월22일) 당시에도 KODEX200ETF의 거래량은 레버리지의 10배가 넘었다.

하지만 최근들어 증시가 조정양상을 보이면서 상황이 달라지고 있다. 조정장에서 마땅히 수익을 내기가 어려운 개인 투자자들이 파생형ETF를 단기 수익 창출 수단으로 활용하면서 거래량이 크게 늘어나고 있는 것이다.

김두남 삼성자산운용 구조화상품팀장은 “파생형ETF의 경우 개인들이 차지하는 비중이 90% 이상에 달하는데 거의 대부분 단기 매매에 치중하고 있다”면서 “레버리지ETF의 경우 1호가의 움직임만으로도 하루에 수익을 낼 수 있고 인버스ETF 역시 개인들이 하락장에서 수익을 낼 수 있는 흔치 않은 상품인 까닭에 최근 조정장에서 이들ETF가 각광받고 있는 것”이라고 설명했다.

실제 펀드 전체 자산 규모를 뜻하는 순자산가치(NAV)를 살펴보면 여전히 코스피200ETF가 레버리지ㆍ인버스ETF의 10배를 웃돌고 있다. 레버리지ㆍ인버스ETF에 들어간 돈들이 장기적으로 묶여 있다기 보다는 수시로 유ㆍ출입되고 있다는 것을 뜻한다. 그만큼 단기 매매 성향이 강하다는 것.

전문가들은 조정장에서의 파생형ETF 투자는 상품의 성격상 단기에 그치는 것이 좋다고 지적한다. 레버리지와 인버스ETF 모두 한 방향으로의 장세가 지속될 경우 그 수익률(손실률)이 배가되지만 변동성 장세에서는 시간이 갈수록 수익률이 줄어드는 특징을 지니고 있기 때문이다.

한 ETF 전문가는 “파생형ETF는 본질적으로 단기 매매에 적합한 상품”이라면서 “투자 기간은 길어야 1~2주일 정도가 적당하다”고 조언했다.