|

|

글로벌 경기 침체와 저금리, 부동산 시장 불황 등으로 갈 곳 잃은 시중 자금이 늘며 '세 테크'에 대한 투자자들의 관심이 늘고 있다. 전문가들은 소득 공제 혜택에 우수한 수익을 겸비한 연금저축에 우선 투자할 것을 권하고 있다.

개인 연금이라 총칭하는 소득공제용 연금저축은 총 3가지. 연금펀드와 연금보험, 연금신탁으로 나뉜다. 이 중 가장 주목 받고 있는 상품은 연금펀드로 금리 연동형이 아닌 배당형 상품으로 투자가 가능하고 주식형과 채권형, 혼합형 등 다양한 유형으로 시장 상황에 맞춰 운용할 수 있다는 점에서 투자자들의 선호도가 높다.

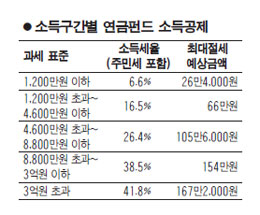

연금펀드의 가장 큰 혜택은 절세 효과다. 연금펀드는 분기당 300만원씩 연간 최대 1,200만원까지 적립할 수 있다. 투자자는 최대 400만원 한도 내에서 소득공제 혜택을 받을 수 있다. 예를 들어 연 소득 1,200만원 이하인 직장인의 경우 소득공제 금액은 최대 26만4,000원(6.6%)다. 1.200만~4,600만원 미만의 직장인은 최대 66만원(16.5%), 4,600만~8,800만원 미만 직장인은 최대 105만6,000원(26.4%)의 세금을 돌려받을 수 있다. 8,800만~3억원 미만의 고소득자도 154만원(38.5%)의 절세 효과를 누릴 수 있다.

소득공제란 혜택은 곧 바로 수익으로 연결된다. 일례로 30년간 매년 400만원을 투자해 연 8%의 수익을 낸 일반펀드와 연금저축펀드를 비교하면 연금저축펀드 가입자들은 일반 펀드에 가입했을 때보다 최소 3,199만원에서 1억8,193만원을 더 받게 된다. 모두 소득공제 혜택 덕분이다. 다만 최소 가입기간 10년을 채우지 못하고 중도에 해지할 경우 소득공제로 받은 금액을 되돌려줘야 한다. 납입 후 5년 내에 해지하면 22%의 기타소득세 외에 2.2%의 해지 가산세를 내야하고 은퇴 후 일시금으로 지급받을 때도 기타소득세를 내야 한다.

전문가들은 연금펀드를 고를 때 우선 엠브렐러형으로 설계된 펀드를 고를 것을 조언한다. 엠브렐러 펀드는 말 그대로 하나의 펀드 밑에 우산살처럼 여러 개의 하위 펀드가 퍼져 있는 상품이다. 하나의 모(母)펀드 아래 국내 주식형과 채권형, 혼합형, 레버리지형, 글로벌 주식형 등 여러 유형의 자(字)펀드를 둬 위험을 분산하는 방식으로 설계된다. 연금펀드의 경우 안정적 운용이 중요한 만큼 전환 기능이 없는 펀드보다는 시장 상황에 맞게 다른 펀드에 즉각 갈아탈 수 있는 엠브렐러형이 더 효과적이라는 게 전문가들의 평가다.

이와 함께 연금펀드가 소득공제뿐만 아니라 과세 이연 혜택이 있는 만큼 과세 이연이 적용되는 해외 펀드로 투자할 필요가 있다는 지적도 나온다. 여기에 연금저축펀드 라인업 내 안정적 성과를 낼 수 있는 인덱스 펀드가 포함돼 있는지도 확인해야 수익률을 높일 수 있다고 전문가들은 조언하고 있다.

한 자산운용회사 관계자는 "과세 이연 옵션이 있으면 원래 세금으로 떼어갈 금액이 자동 재투자 돼 복리 효과로 더 큰 수익을 기대할 수 있다"며 "연금펀드를 국내 주식형으로 투자하면 어차피 매매차익에 비과세되기 때문에 특별한 세금 혜택이 없지만 매매차익 등에 과세하는 해외 주식형이나 해외 채권 형으로 투자하면 과세 이연 효과를 볼 수 있다"고 말했다. 또 다른 자산운용회사 관계자는 "연금펀드가 장기 상품이라 보통 투자자들이 펀드 에 가입한 뒤 수익률 동향을 잘 살피지 않는 경향이 있다"며 "3개월이나 6개월 가량 수익률을 체크하면서 시장 동향에 맞게 적극적으로 하위 펀드를 갈아타는 적극성을 보여줘야 한다"고 말했다.

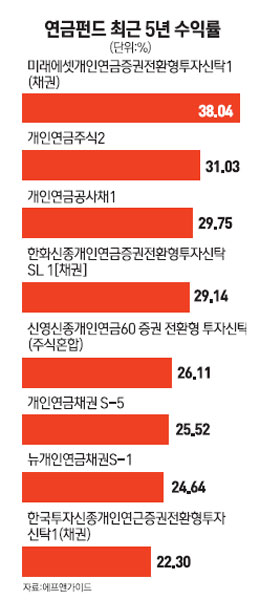

5년 누적 수익률 30%로 1위 미래에셋자산운용 채권형 연금펀드 안현덕기자 미래에셋자산운용이 운용하는 채권형 펀드가 30%가 웃도는 누적 수익률로 연금펀드 가운데 가장 우수한 장기 성과를 거둔 것으로 나타났다. 금융정보업체 에프앤가이드에 따르면 최근 5년간(2012년 12월 31일 기준) 가장 우수한 성과를 낸 연금펀드는 '미래에셋개인연금증권전환형투자신탁1(채권)'으로 이 기간 38.04%의 수익률을 기록했다. 또 한국투자신탁운용의'개인연금주식2'와 '개인연금주식4'는 각각 31.03%, 30.69%의 수익률로 2, 3위를 차지했다. 이외에도 '개인연금공사채1(29.75%)'와 '한화신종개인연금증권전환형투자신탁 SL 1[채권](29.14%), '신영신종개인연금60 증권 전환형 투자신탁(주식혼합)(26.11%) 등도 25% 이상을 기록하며 수익률 상위 명단에 이름을 올렸다. 장기 성과가 우수한 펀드들 대부분은 단기간에도 양호한 수익을 올린 것으로 조사됐다. 실제로 '미래에셋개인연금증권전환형투자신탁1(채권)'은 지난 1년간 5.89%의 수익률로 선방했고, '개인연금주식2'와 '개인연금주식4' 등도 9% 이상의 높은 수익률을 기록했다. 이밖에 우수한 장기 성과로 5년 수익률 상위 10위 내 펀드들이 3~6% 가량의 수익을 나타냈다. 전문가들은 연금펀드를 고를 때 최소 3년 이상의 수익률을 살펴보고 펀드의 연도별 수익률이 들쭉날쭉하지 않고 고른 성과를 내는지 반드시 살펴봐야 한다고 조언했다. 장기 투자에 따른 복리효과 때문에 수익률이 플러스와 마이너스를 오가는 상품보다는 차곡차곡 수익을 쌓는 펀드의 누적 수익률이 훨씬 높기 때문이다. 펀드 가입 이후 수익률을 꼼꼼히 체크하고 시장 상황에 따라 유동적으로 하위 펀드로 갈아타는 적극성도 수익 창출을 위한 필수 요소로 꼽았다. |