|

SetSectionName(); 美 M&A 가격 급등...사모펀드 투자자 울상 투자금 넘치고 매물은 없어 경쟁 치열… 높은 낙찰가로 비용만 늘어 정영현기자yhchung@sed.co.kr ImageView('','GisaImgNum_1','default','260');

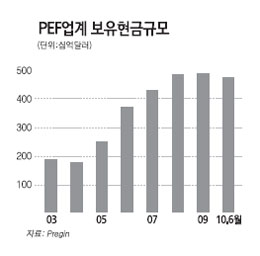

인수합병(M&A) 투자자금은 넘쳐 흐르는 반면 매력적인 M&A 매물은 자취를 감춰 과당 경쟁속에 가격만 치솟는 현상이 벌어지고 있다. 이에 따라 공공연금펀드, 대학기금, 보험회사 등은 M&A 전문 사모펀드(PEF)에 돈을 맡겼다가 수익이 당초 예상보다 떨어지자 골머리를 앓고 있다. 24일 뉴욕타임스(NYT)에 따르면 현재 월스트리트의 PEF 업계는 무려 5,000억 달러 의 현금을 쌓아두고 있다. 이들 PEF는 버블이 정점에 달했던 지난 2006년과 2007년 큰손들로부터 투자 자금을 대거 끌어들이는 데 성공했지만 지난 2008년 글로벌 금융위기가 터지면서 괜찮은 M&A 매물이 사라지는 바람에 발을 동동 구르는 상황이다. 언스트앤드영(E&Y)에 따르면 지난 2007년만 해도 전세계 사모펀드의 M&A 규모는 7,160억달러에 달했지만 지난 해에는 955억 달러로 급감했다. 리서치업체 프리퀸에 따르면 칼라일그룹의 데이비드 루벤스타인, 볼버그크라비스로버츠의 헨리 크라비스, TPG의 데이비드 본더먼 등 PEF업계의 거물들은 현재 1인당 100억 달러 이상의 현금을 들고 있지만 투자 대상을 찾지 못해 고민하고 있다. 이처럼 막대한 규모의 자금이 갈 곳을 찾지 못한 채 쌓여 있지만 사모펀드들이 투자 대상을 물색할 수 있는 시간은 얼마 남지 않았다. 일반적으로 사모펀드는 계약기간을 10년으로 설정하고 투자자들을 유치하지만 펀드의 존속 기간을 고려하면 펀드가 만들어진 후 3년에서 5년 안에 모든 자금을 투자해야 하기 때문이다. NYT는 “상황이 이렇다 보니 기업인수회사들이 손에 쥔 돈을 빨리 투자하기 위해 가격과 상관없이 거래를 성사시키기 위해 달려들고 있다”며 “일부 회사들은 투자자들에게 적절한 매물을 찾을 수 있도록 시간을 더 달라고 요청하기도 한다”고 보도했다. 예를 들어 올 들어 성사된 초대형 거래 중 하나인 인터액티브데이타 지분 매각 과정에서는 실버레이크와 와버그핀커스가 최종 인수자로 결정됐다. 이들은 지분 취득을 위해 시장가보다 33%나 높은 주당 33.86달러를 지불했다. 실버레이크, 와버그핀커스와 함께 최종 협상 대상자였던 또 다른 PEF는 높은 가격 때문에 입찰을 포기했던 것으로 알려졌다. 최근 들어서는 중소기업이 매물로 나와도 기업인수회사들이 경쟁적으로 달려들고 있다. 원격의료영상분석업체인 버추얼래디올로직의 최초 입찰에는 12개가 넘는 PEF가 경쟁에 뛰어들었고, 결국 프로비던스이쿼티파트너스가 41%의 프리미엄을 얹어주고 이 회사를 사들였다. 배인앤컴퍼니의 휴 맥아더 글로벌 사모투자 책임자는 “지난 몇 년 동안 사모펀드에 투자했던 투자자들은 10% 중반 이상의 투자 수익을 올릴 수 있었으나 최근에는 사모펀드들이 높은 가격으로 입찰에 응하면서 투자자들에게 돌아가는 수익이 줄어들고 있다”며 “거래 수수료까지 고려하면 수익은 더욱 더 줄어들 것”이라고 말했다. NYT는 “수익성이 떨어지면서 특히 연금펀드들의 애가 탈 것”이라고 말했다. PEF업계의 한 관계자는 “거래로 어떤 수익이 창출될 지를 단언하기에는 너무 이른 시점”이라며 “경쟁에서 진 업체들은 늘 승자가 과도한 비용을 지불했다고 불평한다”고 말했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]