|

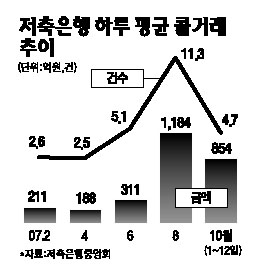

저축은행들이 수신기반 위축에 따른 유동성 부족을 콜(초단기 자금) 차입을 통해 메워나가자 저축은행업계의 콜 거래가 크게 늘어나는 추세다. 저축은행들은 장기 자금을 확보하기 위해 은행 대출, 엔화자금 조달, 유동화증권 발행 등을 검토 중이나 저축은행업계가 경쟁력을 갖추려면 금융채 발행 등 저비용 자금조달 방안을 허용해야 한다는 목소리가 높다. 15일 저축은행중앙회에 따르면 올 상반기 하루 평균 195억원, 2.8건이던 저축은행과 중앙회 간의 콜 거래가 하반기 들어 지난 12일까지 845억원, 7.1건으로 금액기준으로 4배 이상 증가했다. 저축은행의 콜 거래는 올 초 하루 평균 1~2건, 100억원 안팎에 그쳤지만 수신이 8년 만에 감소세로 돌아선 지난 6월 311억원(5.1건)으로 늘어난 데 이어 7월에는 665억원(7.4건)으로 증가했다. 특히 8월에는 1,184억원(11.3건)으로 1,000억원을 넘었고 10월 들어서도 하루 평균 854억원(4.7건)의 거래가 이뤄졌다. 저축은행들은 저축은행중앙회에 맡긴 지급준비금의 80% 한도 내에서 연 5.4%의 금리로 하루에서 15일까지 콜 자금을 빌릴 수 있다. 하반기 이후 콜 거래가 급증한 것은 저축은행이 금리를 올려도 수신은 늘지 않고 대출은 꾸준히 발생하면서 부족해진 자금을 콜로 조달하고 있기 때문이다. 저축은행업계는 콜 금리가 5.4%로 예금금리 6.7%보다 1%포인트 이상 저렴하고 단기간 사용하는 것은 문제가 없다는 입장이지만 자금조달 구조에 변화가 없을 경우 유동성과 안정성에 문제가 발생할 수 있는 것으로 지적된다. 저축은행업계의 한 관계자는 “주식투자 열풍과 은행의 고금리 상품 출시 여파 등으로 수신이 갑자기 줄면서 발생한 일시적 자금부족을 콜로 메우고 있다”며 “안정적인 장기 자금조달을 위해 은행 차입이나 엔화자금 유치 등을 검토하고 있다”고 말했다. 저축은행들이 고객들에게 빌려주는 자금의 90%가량은 예금에 의존하는 등 자금조달 구조가 지나치게 편중돼 있다. 한 저축은행 대표는 “미국은 대출재원 중 예금의 비중이 60%를 밑도는 반면 우리나라는 90%에 육박한다”며 “독일 저축은행이 금융채를 발행해 낮은 비용으로 대출자금을 조달하는 것처럼 우리나라도 저축은행의 금융채 발행을 허용해줘야 한다”고 주장했다.