|

금융자산만 50억원을 갖고 있는 이동건(가명)씨는 8월 중에 10억원의 예금과 적금·펀드의 만기가 돌아온다.

그는 프라이빗뱅커(PB)와 상담 끝에 자금의 절반을 현금으로 보유하기로 했다. 나머지 5억원은 금과 주식 등에 분산투자할 계획이다. 원래는 지금까지 해왔던 대로 3명의 자녀와 부인 명의로 각각 분산투자할 계획이었다. 그러나 담당 PB가 극구 말렸다. 하반기 시행 예정인 차명거래금지법 탓이다.

자산가들의 재테크 셈법이 빠르게 돌아가고 있다.

해외금융계좌납세협력법(FATCA)이 자산가들을 움츠리게 만든 상반기 돌발 변수였다면 하반기 들어서는 차명거래금지법이 자산가들의 최대 이슈로 떠올랐다.

차명거래는 자산가들이 즐겨 쓰는 음성적 절세전략의 마지막 수단이었다. 그러나 정부가 차명거래에 대한 엄벌의지를 내비치면서 자산가들은 대안 마련에 몰두하고 있다.

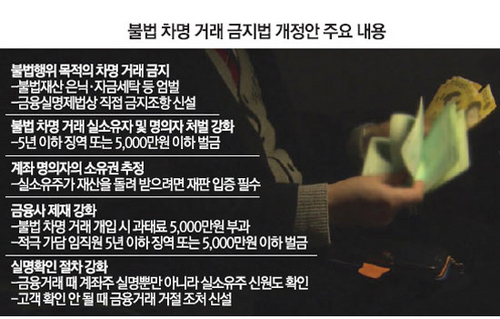

3일 금융계에 따르면 오는 11월28일부터 차명거래금지법이 시행된다. 차명거래가 비자금 마련의 우회적 통로로 활용되고 있다는 지적이 잇따르자 국회는 수년간의 논의 끝에 지난 5월 말 '차명계좌 사용을 금지하는 금융실명거래법 개정안'을 통과시켰다.

이 법안에 따르면 차명거래가 드러날 경우 5년 이하 징역 또는 5,000만원 이하 벌금처벌을 받게 된다. 특히 이 법안은 불법 차명거래를 중개한 금융사에 대한 제재까지 포함하고 있다. 차명거래 적발에 따른 과태료는 종전 500만원에서 5,000만원까지 크게 늘었고 위반행위 가담 정도에 따라 징역형에까지 처해질 수 있다.

한 시중은행 PB 관계자는 "은행원에게까지 차명거래 책임을 묻겠다는 것이어서 과거 관행적으로 써오던 차명거래 전략은 더 이상 통용되기 어려울 것"이라며 "문의 오는 고객들에게는 실명전환을 권하고 있다"고 말했다.

자산가들 사이에서는 일단 차명거래만큼은 피하고 보자는 심리가 지배적이다. 감당해야 할 리스크가 너무 큰 탓이다. 만약 개정안 시행 이후 명의를 빌려줬던 개인이 본인 명의의 재산에 대해 소유권을 주장하면 실소유주는 재산을 환수하기가 어려워진다. 차명거래라는 사실이 밝혀지면 형사처벌까지 이어진다. 쉽게 말해 차명거래 당사자 입장에서는 시행안 이전까지 어떻게 해서든 편법 차명거래를 본 위치로 돌려놓아야 하는 것이다.

당장 자산가들의 발등에 불이 떨어졌다. 차명거래는 세금을 줄이기 위해 자산가들이 즐겨 쓰는 재테크 전략 중 하나다. 절세효과를 노릴 수 있기 때문이다.

가령 2억원을 정기예금에 넣는다고 가정할 때 가족이 네 명이라면 예금자보호 한도인 5,000만원씩 4명의 가족끼리 나눠 각각 개인예금에 가입하면 금융소득을 분산해 납세규모를 줄일 수 있다.

문제는 대안 마련이 쉽지 않다는 점이다. 상반기부터 예고돼 7월부터 시행된 FATCA는 조세당국의 과세의지를 해외 계좌에까지 확장시키면서 자산가들에게 큰 영향을 미쳤다. 국적 포기 사례가 잇따를 정도였다. 이 틈을 타고 예금분산 등 차명거래를 통해 절세를 하려는 시도도 많이 나왔는데 차명거래 금지법안에 따라 이 방법조차 원천봉쇄됐다.

결국 자산가들이 선택할 수 있는 대안으로는 △현금보유 △실물자산 매입 △부동산 투자 등으로 국한된다. 특히 최경환 부총리 겸 기획재정부 장관이 적극적인 경기부양 의지를 내비침에 따라 실물에 대한 자산가 관심이 커지고 있다. 이영아 기업은행 시장분석전문가는 "증시환경이 우호적으로 변하면서 배당투자에 관심을 보이는 고객들이 많이 늘었다"며 "자산가들이 가장 관심을 쏟는 부분이 바로 절세인데 편법적으로 쓰였던 절세전략이 막히면서 부동산이나 금처럼 실물에 투자하려는 수요도 늘고 있다"고 말했다.