|

글로벌 사모펀드(PE)들이 올 한해 기업공개(IPO)로 잇따라 대박을 터뜨리면서 내년에도 사모펀드가 추진하는 대규모 IPO가 잇따를 것으로 전망된다.

29일(현지시간) 파이낸셜타임스(FT)는 컨설팅 업체 언스트앤영의 자료를 인용해 내년에 글로벌 사모펀드들이 60개 기업, 금액 기준으로는 140억달러 규모의 IPO를 준비 중인 것으로 알려졌다고 보도했다. 이는 현재까지 알려진 IPO 예정 기업만 집계한 것으로 실제 IPO는 이보다 훨씬 늘어날 것으로 예상된다.

이처럼 사모펀드들이 IPO시장으로 몰려드는 것은 올해 이들이 투자한 IPO 기업들의 주가가 상장 이후 급등하면서 짭짤한 수익을 안겨줬기 때문이다. FT에 따르면 올해 사모펀드 투자기업의 주가는 IPO 이후 평균 18.6% 오른 것으로 집계됐다. 올해 가장 관심을 모았던 기업 가운데 하나인 힐튼호텔의 경우 상장 후 주가가 8.5% 상승했으며 명품 패딩재킷으로 알려진 몽클레르 주가는 45%나 급등했다.

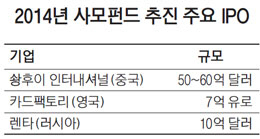

내년 사모펀드가 추진하는 IPO 중 '최대어'로 꼽히는 기업은 중국 식품업체 솽후이인터내셔널이다.

올해 세계 최대 육가공업체인 미국의 스미스필드푸드를 47억달러에 인수한 솽후이는 내년 하반기 홍콩에서 주식상장을 통해 50억~60억달러의 자금을 끌어모을 예정이다. 솽후이의 최대주주는 중국계 사모펀드인 CHD인베스트먼트(33.7%)이며 원자바오 전 중국 총리의 아들이 공동설립자로 있는 사모펀드 뉴호라이즌캐피털도 4.2%의 지분을 가졌다. 이들은 증시상장을 통해 투자금 일부를 회수할 계획으로 알려졌다.

이 밖에 채터하우스캐피털은 상반기 중 7억유로 규모에 달하는 영국의 카드제조 업체 카드팩토리의 IPO를 실시할 예정이다. 또 미국 TPG와 러시아 VTB캐피털은 러시아 유통업체 렌타를 상장해 10억달러를 조달할 계획이다.

사모펀드의 대표적 투자방법은 비상장회사의 지분을 사들여 사업확장 및 구조조정으로 기업가치를 높인 뒤 이를 매각하거나 IPO를 통해 자금을 회수하는 것이다.

지난 2008년 금융위기 발생 이후 증시침체가 이어지면서 사모펀드들도 자금회수에 난항을 겪어왔으나 올해부터 선진국 중심으로 경기가 회복되고 증시가 호조를 보이면서 이들의 IPO도 활발하게 진행되고 있다. 언스트영에 따르면 올해 사모펀드가 투자한 기업의 IPO는 총 181건, 584억달러로 전년 대비 65% 급성장해 2007년 이후 최대 규모에 달했다.