|

|

|

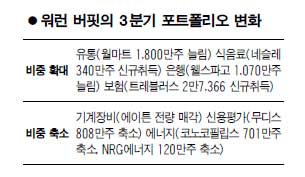

SetSectionName(); 버핏, 철도회사에 440억弗 올인… 가치투자? 무모한 도박? [월가리포트] '버핏톨로지' 추종자들 "가치 투자의 진수" 평가 불구비판론자 "몰빵 위험… 미래 유망여부도 불확실" 지적 뉴욕=권구찬 특파원 chans@sed.co.kr ImageView('','GisaImgNum_1','default','260'); ImageView('','GisaImgNum_2','default','260'); ImageView('','GisaImgNum_3','default','260'); 오마하의 현인' 워런 버핏의 가치투자전략은 금과옥조인가. 워런 버핏 버크셔 헤서웨이 회장이 지난 3일 철도회사인 벌링턴노던산타페(BNSF)에 부채를 포함해 440억 달러의 올인 투자한 것을 계기로 버핏식 가치투자전략인 '버핏톨로지(Buffettology)'가 다시 시험대에 오르고 있다. 버핏은 금융위기 와중에 국제유가 폭등에 현혹돼 석유회사 주식을 비싼 값이 투자했다가 큰 손실을 본 바 있다. 한 물 간 산업으로 평가되는 철도 회사에 올인 투자한 것을 두고 버핏톨로지 추종자들은 가치투자의 진수를 보여줬다지만 일부에서는 몰빵식 투자에 경악을 금지 못하고 있다. 과도한 리스크를 안은 무모한 도박이라는 평가 또한 없지는 않다. 물론 미 경제의 미래에 배팅한 그의 선택에 '역시 버핏'이라는 찬사가 압도적이긴 하나 이것은 어디까지나 미국의 입장이다. 미국 투자자들이야 버핏이 말했듯 '미 경제의 미래에 배팅했다'는 그의 결단이 여간 고맙지 않을 것이다. 버핏은 지난 2008년 5월 네브래스카주 오마하에서 열린 버크셔 해서웨이 주주총회에서 올인 투자 준비를 시사하는 듯한 발언을 했다. 그는 "인생 최대의 기회를 잡았다고 싶다면 과감히 올 인하라"고 조언한 바 있다. 물론 그는 정보가 부족한 개인투자자들은 인덱스펀드에 투자하라는 충고도 잊지 않았다. 버핏은 자신이 잘 알지 못하는 회사에는 투자를 하지 않는다. 버핏은 철도주에 2006년부터 손을 댔으며 금융위기 격랑에서도 철도주 투자를 점차 늘렸다. 버핏은 상당기간 동안 철도주를 유심히 관찰해오던 차 절호의 기회가 왔다고 판단하고 벌링턴에 올인 배팅한 것으로 추정되고 있다. 2008년 주총 발언이 벌링턴 투자를 염두에 둔 것인지는 알 수 없지만 79세의 고령인 그가 생애 마지막일 지도 모를 최대 배팅을 준비해 온 것만은 분명해 보인다. 비판론자들은 버핏의 벌링턴 투자에 대해 몇 가지 문제점을 지적하면서 맹목적인 버핏 따라 하기에 경종을 울리고 있다. . 몰빵 투자의 위험성이 첫 번 째다. 벌링턴이 얼마나 매력적이길래 버핏은 주식을 분할하지 않는다는 자신의 원칙까지 깼다. 버핏은 주식분할이 기업가치를 떨어뜨리고 주가변동성을 높인다며 부정적 입장을 취했으나 벌링턴 주식과 교환하기 쉽도록 해서웨이B 주식을 50대1로 분할하기로 했다. 이미 벌링턴 주식의 22%를 보유한 버핏은 이번 투자로 100% 전량 보유하게 됐다. 신용평가기관은 해서웨이가 위험에 노출됐다며 신용 등급을 강등하겠다고 경고하고 있다. 버핏의 자서전 '스노볼(눈덩이ㆍsnowball)'의 저자인 앨리스 슈뢰더 애널리스트는 최근 온라인투자뉴스인 '모트리 풀(motley fool)'에 버핏식 투자의 위험성을 이렇게 지적했다. "버핏의 최대 약점은 강점의 뒷면이다. 그는 투자할 때 '이거다'라는 신념이 너무 강하고 주변 사람들의 조언을 잘 듣지 않으며 상반된 정보에 주의를 기울이지 않는다". 벌링턴은 버핏이 잘 알고 있는 종목이긴 하나 저평가된 주식이라고 보긴 어렵다는 시각도 있다. 버핏은 시장가격 70달러보다 30% 높은 주당 100달러에 인수하기로 했다. 미래의 가치를 본다면 가격이 반드시 비싸다고 할 수는 없지만 버핏 역시 싸지 않다는 점을 인정한다. 버핏은 "싼 거래라고 할 수 없지만 이번 투자는 앞으로 100년간 탄탄한 수익을 안겨 줄 것"이라고 장담했다. 버핏 같은 '현인'이 아닌 이상 100년까지 미래를 꿰뚫어볼 수도 없는 노릇이고, 세계 1,2위를 다투는 부호가 아니라면 10, 20, 50년씩 장기간 기다릴 인내력을 발휘하긴 어렵다는 것도 개인투자자가 명심해야 할 대목이다. 철도주가 미래 유망 산업이라는데 의문을 제기하는 시각도 있다. 물론 친환경적이며 수송효율성이 높고 경기가 회복되면 물류가 늘어나 기업 가치가 올라갈 것이라는 버핏의 판단은 수긍이 간다. 그러나 다음 세대를 보고 산 주식이라지만 철도의 미래가 버핏의 장담처럼 반드시 장밋빛만은 아니다. 월스트리트저널(WSJ)은 의미심장한 분석을 내놓았다. WSJ은 "버핏은 종종 산업의 미래를 잘못 맞췄다"고 지적하면서 구두와 신문ㆍ백과사전(책자형태)에 투자한 것을 그 예로 들었다. 신문은 이어 "버핏의 철도 투자는 철도 산업을 시대에 뒤떨어지게 할 새로운 신기술이 개발되지 않을 것이라는 데 배팅한 것"이라고 꼬집었다. 교통ㆍ수송 혁명으로 철도의 효율성과 친 환경성을 뛰어넘는 수송 수단이나 대체에너지가 개발된다면 철도의 가치는 떨어진다. 미국에서 철도는 소송력을 감안한 연료 효율이 트럭보다 3배 높다. 이 간격은 에너지 혁명에 따라 좁아질 수 있다. 버핏의 절친한 친구인 빌 게이츠 마이크로소프트 창업자가 지난 12일 컬럼비아대학에서 "제2의 빌 게이츠가 나타날 분야는 에너지와 의약분야를 지목하고 "값도 싸고 친환경적인 신 에너지원이 발견될 것"이라고 전망했다. 그것도 버핏을 면전에 두고 한 말이어서 아이러니하기까지 하다. 버핏이 투자한 종목들은 첨단 미래 산업과는 거리가 멀다. 포트폴리오를 보면 음식료(코카콜라ㆍ크래프트푸즈), 금융(웰스파고ㆍ아멕스), 유통(월마트), 스포츠(나이키) 및 생활용품(존슨앤존슨), 에너지(코노코필립스ㆍ엑손) 등이다. 대부분 브랜드 인지도가 높고 현금을 창출하는 기업으로 벌링턴과는 차이가 난다. 혹자는 벌링턴 투자는 버핏의 위대한 도전이긴 하지만 가치투자로 보긴 어렵다는 견해를 내놓고 있다. WSJ은 "해서웨이는 어떠한 폭풍우도 헤쳐나갈 것으로 보이지만 시장 평균수익률 이상의 수익률을 계속 지켜낼 지는 또 다른 문제"라고 지적했다. 버핏이 생애 최대의 판돈을 쏟아 부은 진검 승부가 성공할지 여부는 아마도 그가 살아 있는 동안 확인하기는 어려울 지도 모를 일이다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]