|

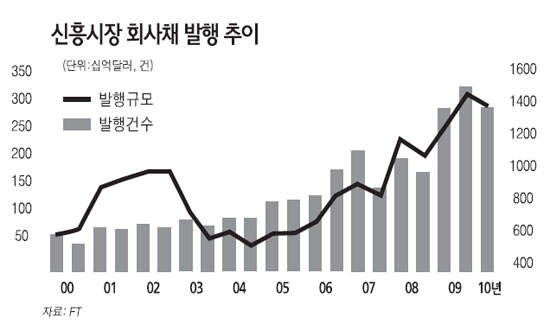

유럽 재정위기에 대한 우려로 선진국 회사채 발행이 급감한 반면 신흥시장 국채와 회사채 발행은 크게 늘어나고 있다. 특히 신흥시장 채권 투자 자금은 기존의 투기성 '핫 머니'가 아니라 투자 자금의 재분배에서 비롯된 것으로 신흥시장 채권에 대한 수요가 계속 이어질 것이라는 분석이 지배적이다. 파이낸셜타임스(FT)는 28일"올들어 발행된 신흥국 국채 및 회사채 규모가 약 3,000억달러로 지난해 같은 기간보다 10% 가량 증가했다"며 "지난해 발행 물량이 사상 최대였다는 것을 감안하면 올해 또 다시 신기록을 세우게 될 것"이라고 보도했다. 이 신문에 따르면 유럽발 재정위기로 선진국 경제에 대한 우려가 높아지자 신흥국 채권시장을 찾는 투자자들이 크게 늘어나고 있다. 제롬 부스 애시모어 신흥시장 운용역은 "이머징 시장이 안전해 진 게 이나리 선진국 시장이 더 이상 안전하지 않다는 시각이 확대됐기 때문"이라며 "어디에나 리스크는 존재한다는 믿음이 이런 투자자산 재분배 현상을 가져왔다"고 설명했다. 실제 골드만삭스가 이머징시장 채권에 투자한 자산은 지난해 3월말 33억 달러에서 올 3월말에는 132억 달러로 4배나 급증했다. 샘 핀클스테인 골드만삭스 이머징 채권부문 대표는 "(신흥시장으로 가는) 모든 자금이 장기 투자는 아니지만 신흥시장이 많은 투자자들을 끌어들이는 주요한 시장으로 떠오른 것은 틀림없다"고 전했다. 일반적으로 채권 수익률은 주식ㆍ상품 등 위험 자산에 비해 낮은 편이지만 신흥국 채권의 수익률은 선진국에 비해서는 높다. 반면 현재 선진국의 국내총생산(GDP) 대비 재정적자 비율이 신흥국의 두 배에 달하고 있어 거시적 리스크는 신흥시장 채권이 더 낮다. 이 같은 자산재분배에 힘입어 신흥국과 선진국 채권시장의 명암은 더욱 엇갈리게 됐다. 유럽 회사채 발행시장의 경우 최근 2년간 은행권의 기업 대출 감소 여파로 활황 국면을 이어왔으나 올해부터는 재정위기 여파로 '개점휴업' 상태다. 블룸버그통신에 따르면 일부 유럽 국가의 국채 수익률이 정크본드에 버금갈 정도로 치솟자 회사채 시장도 고전을 면치 못하고 있다. 블룸버그통신은 올 6월 글로벌 정크본드 발행 물량이 83억달러로 최근 15개월 사이에 최저 수준으로 떨어졌다고 전했다. 지난 1~4월 정크본드의 월 평균 발행물량은 324억달러였다. 신흥시장 채권은 선진국 채권과는 달리 앞으로의 발행 여력이 높다는 평가도 받고 있다. 아직까지 금융 위기 전 발행 물량을 회복하지 못한데다 채권을 그다지 발행하지 않았던 국가들도 투자자들의 관심을 끌고 있기 때문이다. FT는 "선진국 기업과는 달리 신흥국가 기업들은 지금까지 회사채 발행에 소극적이었다"며 "아직 발행하지 않은 나라도 많아 잠재력도 크다"고 덧붙였다.