|

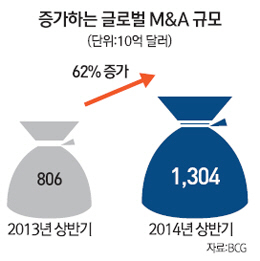

올해 상반기 전 세계 기업 인수합병(M&A) 실적이 건당 100억달러 이상 되는 메가딜 행진에 힘입어 전년동기보다 62%나 급증한 것으로 나타났다.

보스턴컨설팅그룹(BCG)은 22일(현지시간) '2014년 M&A 시장 보고서'에서 글로벌 M&A시장의 거래규모가 지난해 상반기 8,060억달러에서 올해 1조3,000억달러로 늘어났다고 집계했다. 이중 건당 100억달러 이상의 대형거래가 차지하는 비중은 35%(금액 기준)나 됐으며, 특히 그 가운데 5건은 건당 금액이 무려 430억달러를 넘어서는 초대형 프로젝트였다.

주요 사례로는 올 초 미국의 1위 케이블 업체 컴캐스트가 업계 2위인 타임워너케이블을 450억달러에 인수한 것과 미국 이동통신사 AT&T가 지난 5월 485억달러에 디렉TV를 인수한 사업 등이 꼽혔다.

BCG는 2008년 이후 깊은 불황의 늪에 빠져 있던 M&A시장이 현재 2006년 수준으로 회복되고 있으며 기업과 사모펀드가 많은 현금을 보유하고 있고 회사채 발행을 통한 자금조달도 용이하다면서 앞으로도 M&A 거래가 활발할 것으로 전망했다.

이 같은 M&A 활성화는 낮은 금리, 기업들의 풍부한 자본, 거시경제적 불확실성 감소 등에 따른 것이라고 BCG는 분석했다. 특히 글로벌 M&A시장을 이끄는 곳은 북미지역으로 2010년 45%에서 2014년 상반기 52%로 비중이 지속적으로 증가하고 있다. 페이스북·애플 등 M&A 선두주자들인 정보기술(IT) 기업들이 주로 미국에 본사를 두고 있기 때문이다.

최근에는 에너지 부문도 상대적으로 M&A가 활발한 분야로 주목된다. 에너지 분야 투자자들의 포트폴리오 구조조정 움직임과 일본 후쿠시마 원전사태 이후의 재생가능에너지에 대한 투자자의 관심 증가 덕분이다. 헬스케어 부문에서도 제약회사들이 예전만큼 블록버스터급 제품을 내놓지 못하고 이전 인기 약품의 특허권 만기가 다가오면서 인수에 적극 나서는 모습이다.

이처럼 M&A시장이 급성장하면서 특히 애용되는 방식은 '사업분할'이다. M&A에서 사업분할 방식이 차지하는 비중은 1990년대 40%, 2011년 45%, 2013년 48%로 점증했다는 게 BCG의 분석이다. 이는 사업분할 방식이 기업가치를 높이는 데 더 유리하기 때문으로 풀이된다. 최근 24년간 이뤄진 8,300건 이상의 사업분할 M&A 사례를 분석한 결과 사업분할 이후 평균 주가가 1.4% 상승했으며 사업분할로 상각전영업이익(EBITDA) 배수를 평균 0.4배씩 끌어올렸다.

BCG는 1990년부터 수집한 약 4만건의 사례를 토대로 한 M&A시장 보고서를 2005년부터 매년 발표해왔다. 이번 보고서는 10번째로 2014년 상반기까지의 시장상황과 트렌드를 분석한 것이다.