|

영국의 '더뱅커'가 발표한 2013년도 세계 1,000대 은행에서 KB금융은 기본자본 기준으로 세계 68위다. 국내 은행 중에서는 가장 순위가 높다. 실상은 초라하다. 현재 KB금융은 은행 비중이 80%가 넘는 기형적인 구조를 갖고 있다. 여전히 예대마진에 의존하고 있다. KB는 2000년대 초나 지금이나 세계 순위가 큰 변동이 없다. 반면 2001년만 해도 KB에 뒤지던 영국의 스탠다드차타드(SC)는 동남아와 아프리카에 진출하면서 KB를 역전했다(34위).10여년간 변화가 없던 국내 금융의 판이 바뀐다. 우리금융이 시장에 나오고 기업 구조조정에 따른 대형 증권사 매물이 쏟아지면서 금융시장이 요동치고 있다. 당장 우리투자증권과 증권계열을 품에 안은 농협금융지주는 4대 금융그룹으로 떠오를 것으로 전망된다. 단숨에 국내 금융권의 지형도가 뒤바뀐 셈이다. 국내에서뿐만 아니라 해외에서도 진행되고 있는 인수합병(M&A)은 국내 금융산업의 지도를 새로 그리게 만드는 요소다. 업계에서는 올해가 국내 금융시장의 틀을 다시 짜는 원년이 될 것이라고 입을 모으고 있다.

◇잇단 M&A 국내 금융시장 틀을 바꾼다=기존의 4대 금융지주 체제는 올해부터 더이상 적용되지 않는다. 농협금융이 우투증권 패키지를 인수할 예정인데 총 자산이 약 255조원에서 290조원으로 불어난다. 우리금융을 빼고 나면 신한과 KB에 이어 하나(296조원)와 어깨를 나란히 하게 된다.

이뿐만이 아니다. 추가로 나올 우리은행은 국내 금융산업의 근간을 뒤흔들 매물이다. 기존 금융사가 우리은행을 가져가게 되면 금융산업은 새로 판을 짜야 한다. 우리은행은 교보생명이 관심을 보이고 있고 사모펀드(PEF)들도 컨소시엄 형태로 인수전에 참여할 수 있다. 금융당국 안팎에서 잠재후보로 거론되고 있는 KB가 우리은행을 안게 되면 초대형 은행이 탄생할 수도 있다.

자본시장 부분의 변화도 크다. 동양증권과 현대증권이 매물로 나온 가운데 대우증권도 향후 시장에 나올 수 있다. 대만의 유안타증권이 동양을 가져가면 증권업계에서도 해외 자본의 입김이 커질 것으로 전망된다. 현대증권과 대우증권을 가져가는 금융사는 본격적인 투자은행(IB)으로서의 성장을 기대할 수도 있다. 게다가 당국은 중소형 증권사의 구조조정을 추진하면서 자산운용사의 육성을 추진 중이다. 강소형 업체들의 출현도 예상되는 부분이다.

이미 저축은행이나 대부업 같은 서민금융에서는 지각변동이 이뤄지고 있다. J트러스트나 오릭스 같은 일본계 자본이 2금융권을 휩쓸고 있다. 국내 자본의 힘은 약해지고 일본계를 중심으로 호주 등 해외 금융사의 입김이 세지는 형국이다.

지방은행의 변화도 적지 않다. BS금융과 JB금융이 각각 경남은행과 광주은행의 우선협상대상자로 선정된 가운데 지방은행의 해외진출도 속도를 내고 있다. 금융권의 한 고위관계자는 "우리금융 민영화가 속도를 내고 대기업 구조조정이 겹치면서 국내 금융시장이 M&A를 통해 지각변동이 이뤄지고 있다"며 "올해는 금융시장의 판도가 변하는 원년이 될 것"이라고 전망했다.

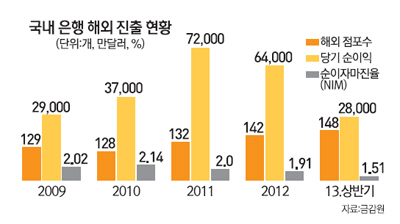

◇해외시장도 판 변한다=국내 금융사들의 해외진출도 산업지도를 바꾸는 주요 요소다. HSBC나 씨티 같은 글로벌 금융사는 그룹 내 이익 중 50% 안팎을 해외에서 벌어들인다. 국내에서의 영업도 중요하지만 외부에서 얼마나 많은 수익을 내느냐에 따라 해당 금융사가 더 성장하는 발판이 될 수 있는 것이다.

실제 국내 금융사들도 해외에 눈을 돌리기 시작했다. 우리은행은 오는 2020년까지 해외 자산과 수익 비중을 각각 전체의 15%까지 높일 예정이다. 최근에는 사우다라은행을 인수하기도 했다. 하나금융도 2025년에는 해외에서 수익의 40%를 내겠다는 방침 아래 해외지점 점포를 300개까지 늘릴 생각이다. 신한금융도 적극적인 해외진출을 통해 수익을 창출하겠다는 계획이다.

전문가들은 우리나라 금융사들도 보다 공격적으로 해외 금융사에 대한 M&A를 검토해볼 필요가 있다고 조언한다. 미얀마 같은 신흥국에 대해서는 시장을 선점해야 한다고 입을 모은다.

이제는 은행뿐 아니라 현지 2금융권사들에도 관심을 가질 때라는 지적도 나온다. 하나금융그룹만 해도 인도네시아 현지 캐피털사 인수가 임박했다. 은행은 인수제한이 까다롭지만 여신전문사 등에 대해서는 인수나 경영규제가 적은 탓이다.

금융권 고위관계자는 "국내 금융사들도 적극적으로 해외 금융사를 M&A해서 해외 수익 비중을 크게 늘려야 한다"며 "HSBC나 씨티도 이런 전략으로 클 수 있었다"고 전했다. 씨티만 해도 현지에 진출한 뒤 현지 은행을 M&A해 시장점유율을 획기적으로 높이는 전략을 쓰고 있다.