|

셀트리온 주가가 4거래일 연속 급락세를 보이면서 최대 위기를 맞고 있다. 주가하락 추세가 이어질 경우 담보가치 하락과 추가 담보 요구뿐 아니라 반대매매가 발생할 가능성도 제기된다. 이에 따라 그간 셀트리온의 시장가치를 높여줬던 싱가포르 국부펀드인 테마섹 등 해외자본이 구원투수로 나설지 주목된다. 셀트리온으로서는 무너져버린 신뢰를 되찾기 위한 한 방이 절실히 필요한 때이기도 하다.

22일 관련 업계에 따르면 셀트리온은 지난주 말부터 테마섹 등 2대주주들과 신용보강 작업 논의를 벌이고 있다. 자금지원 방식에 대해서도 협의 중인 것으로 파악됐다. 셀트리온의 한 핵심관계자는 "테마섹 등 재무적투자자와 대출금 상환 등 자금 일체에 대한 협의를 진행하고 있다"고 밝혔다. 또 "당장 돌아오는 채권을 막을 정도의 규모는 최소 가능할 것"이라며 "조만간 협의가 마무리될 것으로 본다"고 덧붙였다. 다른 관계자도 "2대주주 측에서 먼저 지원 의사를 밝혔다"고 설명했다.

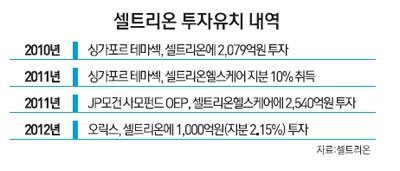

셀트리온은 고비 때마다 외국자본을 유치하며 재무안정성을 확보했다. 글로벌 투자회사의 투자는 국내뿐 아니라 해외투자가들로부터 신뢰성도 높였다. 싱가포르 국부펀드 테마섹홀딩스는 2010년 2,079억원을 셀트리온에 투자했으며 이듬해에는 셀트리온헬스케어 지분 10%를 취득했다.

또 셀트리온헬스케어는 2011년 JP모간의 사모펀드인 원이쿼티파트너스(OEP)로부터 2,540억원을 투자 받았다. 이어 셀트리온은 지난해 10월에는 일본 종합금융회사 오릭스코퍼레이션으로부터 1,000억원 규모의 투자를 유치했다. 셀트리온 측은 "테마섹이 회사 실적에 대해 검토를 하고 투자한 점은 회사의 회계가 투명하다는 점을 간접적으로 증명하는 것"이라며 신뢰성을 강조해왔다.

그러나 업계 일각에서는 해외자본들이 기존에 이면계약을 통해 원금보장 계약을 맺었다면 구원에 나설 가능성이 떨어질 수도 있다는 의견을 내놓고 있다. 셀트리온헬스케어는 OEP로부터 자금을 유치하는 과정에서 실적목표를 달성하지 못할 경우 연 25%의 복리이자를 물어주기로 한 것으로 알려졌다. 또 2014년까지 상장하지 못할 경우 해당 금액을 OEP에 상환하기로 약속했다는 얘기도 돌고 있다.

현재 셀트리온 주가는 폭락세를 면치 못하고 있다. 22일 3일 연속 하한가를 기록, 4일 만에 주가가 반토막이 난 상태다. 16일 서정진 회장이 지분매각을 발표한 후 자금압박설, 임상실험 실패설 등이 나오면서 연일 추락세다. 셀트리온 측에서는 추가 담보여력이 가능하다고 하지만 주가하락이 멈추지 않는다면 추가 담보 제공조차 큰 의미가 없다는 게 시장의 관측이다.

셀트리온의 모회사인 셀트리온홀딩스와 셀트리온지에스씨의 주식담보대출 금액은 약 3,900억원. 이 중 메리츠종금증권 주식담보대출 30억원을 지난주 상환했고 당장 만기가 임박한 대출은 25일 만기인 유진투자증권 70억원과 다음달 8일 한국증권금융 400억원 두 건이다. 또 6월까지 1,200억여원을 갚거나 만기를 연장해야 한다.

이에 따라 셀트리온홀딩스는 19일 셀트리온제약 보유지분 전부를 셀트리온에 매각, 일단 500억원의 자금을 확보했다. 주가부양을 위해 셀트리온은 지난달 3억달러 규모로 발행한 해외 전환사채(CB) 중 5,000만달러를 매입소각하기로 했다.