|

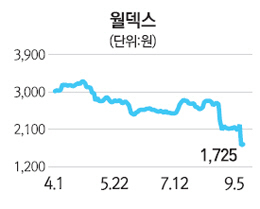

코스닥 상장사 월덱스(101160) 주가가 '풋백옵션의 저주'에 걸려 힘을 잃고 있다.

5일 한국거래소에 따르면 월덱스는 지난달 18일 풋백옵션 리스크가 불거진 후 이날까지 무려 **% 하락했다.

월덱스는 지난 2011년 6월 코에프씨 케이티비 프론티어 2010의 3호 PEF에 직접 매각 및 신주 발행 방식을 통해 종속회사인 WCQ 주식 406만2,500주(29.27%)를 넘겼다. 단 주식 취득일로부터 3년 이내에 WCQ가 한국 시장에 상장하지 못할 경우 월덱스가 매각대금에 연 9% 복리로 계산한 이자를 더해 주식을 재매입해주는 풋백옵션 계약이 따라붙었다.

하지만 WCQ가 최근 2년간 연이은 적자로 상장이 힘들어졌고 결국 풋백옵션이 발동됐다. 코에프씨 케이티비 프론티어가 월덱스에 WCQ 지분을 올해 안에 재매입해달라고 요구한 것이다. 계약조건에 따르면 지분 매입대금은 약 170억원 수준이다.

월덱스는 최근 전환사채(CB)를 발행해 조달한 30억원, 차입금 70억원을 더해 100억원을 먼저 상환했다. 나머지는 82억원 규모의 유상증자를 실시해 조달할 계획이다.

문제는 이 같은 풋백옵션 리스크가 가뜩이나 취약한 월덱스의 재무구조를 더욱 악화시킬 수 있다는 것이다. 월덱스의 올 상반기 부채비율은 225.05%에 달한다. 이자보상배율도 0.52배로 사업을 통해 번 돈으로 이자마저 충당하지 못하고 있는 상황이다. 게다가 1년 내에 만기가 돌아오는 단기차입금도 650억원을 웃돈다. 반면 현금성 자산은 74억원에 불과하다.

월덱스의 한 관계자는 "회사 자산 대부분이 은행 차입담보로 잡혀 있어 신용이 한계에 도달한 것은 사실이지만 담보거래인 만큼 차입금 차환에는 전혀 문제가 없다"며 "반도체 업황의 온기가 제일 끝자락에 위치한 원재료 업체에 전해지기까지는 6개월에서 1년 정도가 소요되는 만큼 늦어도 올해 4·4분기부터는 실적반등이 가능할 것"이라고 말했다. 그는 이어 "대형 반도체 제조업체들의 투자가 올해 4·4분기와 내년에 집중돼 내년 하반기에는 다시 도약할 수 있을 것"이라고 덧붙였다.