|

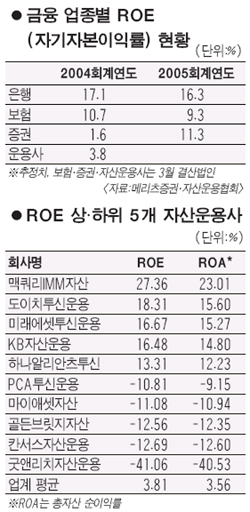

간접투자에 대한 열기가 뜨거워지면서 펀드 수탁고는 큰 폭으로 증가하고 있지만 펀드를 운용하는 자산운용사들의 수익성은 오히려 악화된 것으로 나타났다. 지난해 3ㆍ4분기까지 누적실적을 보면 전체 운용사의 3분의1이 적자를 기록했고 자기자본이익률(ROE)은 은행이자 수준에 불과한 것으로 분석됐다. 7일 자산운용협회에 따르면 최근 펀드 수탁고는 192조원으로 지난해 말의 186조원에 비해 6조원 가량 증가했고 1년 전인 지난해 2월 말의 152조원에 비해서는 40조원, 26% 가량 늘었다. 그러나 자산운용사는 지난해 12월 말 3ㆍ4분기 결산에서 전체(47개사)의 3분의1인 15개사가 적자를 기록했다. 전체 당기순익도 582억원에 그쳐 회사에 투자된 자본의 효율성과 수익성을 보여주는 ROE가 은행예금 이자 수준인 3.81%로 집계됐다. 자산운용사의 ROE는 지난 2000년 11.6%에서 2001년 15.8%로 높아졌지만 2002년 13.6%, 2003년 8.7%, 2004년 3ㆍ4분기에 3%대로 낮아지면서 다른 금융업종과 격차가 더 커졌다. 은행업종의 ROE는 2004년 말 17.1%로 추정되며 올해에도 16.3%는 될 것으로 예상된다. 보험업종도 올 3월 말 결산에서 10.7%, 내년에는 9.3%를 예상하고 있고 증권사들은 올 3월 말 결산에서는 ROE가 2% 수준에 그칠 것으로 보이지만 내년 결산에서는 11%를 넘어설 전망이다. 운용사 ROE가 급락한 가장 큰 이유로는 운용수수료가 최근 5년 사이에 절반 이상 하락했기 때문이다. 주식형 펀드의 운용수수료는 5년 전 평균 0.63%에서 최근 0.32%로, 채권형은 0.26%에서 0.12%로, MMF(초단기펀드)는 0.23%에서 0.08%로 낮아졌다. 구경회 메리츠증권 애널리스트는 “금융업종의 ROE는 10% 수준은 돼야 할 것으로 본다”며 “운용사들은 경쟁이 심한데다가 펀드간 우열도 없어 순익이 계속 악화될 수밖에 없다”고 평가했다. 또 증권사는 거래대금의 0.18% 정도를 수수료로 받고 있어 주식거래가 급증하면 수익성이 빠른 속도로 좋아지지만 운용사는 수수료를 1년에 한번밖에 받지 못해 수탁고가 급증해도 순익의 개선속도는 늦다고 설명했다.