|

은행권의 커버드본드 발행이 가능해지면서 중장기 채권시장이 적지 않은 영향을 받을 것으로 전망된다. 커버드본드가 본궤도에 오르면 80조원 규모까지 발행돼 수급 측면에서 중장기 채권금리가 오를 가능성이 제기되고 있다.

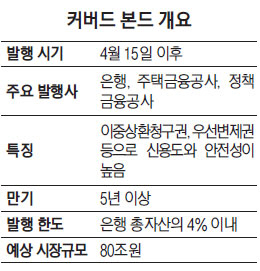

금융위원회에 따르면 이중상환청구권부 채권(커버드본드) 발행에 관한 법률이 지난 14일 공포돼 오는 4월15일부터 시행될 예정이다. 커버드본드는 은행이 보유한 주택담보대출 등을 담보로 활용해 발행하는 만기 5년 이상의 중장기 채권이다.

우선변제권과 이중상환청구권이 보장돼 안정성이 높다. 쉽게 말해 은행이 파산할 경우 처분한 담보자산을 토대로 투자자들이 우선적으로 돈을 돌려받을 수 있도록 안전장치를 설치했다. 또 담보자산의 상환자금이 부족하면 은행의 다른 자산을 처분해 모자란 금액을 변제하도록 했다.

안정성이 높은 대신 은행채에 비해 금리는 낮게 형성될 것으로 전망된다. 현재 국민은행과 SC제일은행이 커버드본드를 발행할 계획을 세우고 발행금리에 대한 고민을 하고 있다.

채권시장에서는 커버드본드의 발행 수요가 많아 시장 성장세가 클 것으로 내다보고 있다.

지난해 1월 도입된 전자단기사채 발행금액이 1년 만에 58조원까지 증가한 것을 감안하면 커버드본드 성장세도 비슷할 것으로 예상된다.

은행 입장에서는 커버드본드를 발행하면 자금조달 경로를 다양화할 수 있어 리스크를 줄일 수 있다. 현재 은행이 가계대출에 사용하는 자금은 단기성 예·적금이 대부분이어서 가계대출의 연체가 나타나면 자금상환의 압박이 커지는 구조다. 따라서 가계부채 리스크를 완화하기 위해 커버드본드 발행을 적극 고려할 수 있다.

또 중장기 채권을 주로 매입하는 보험사 등 기관투자가 수요도 많을 것으로 분석된다.

오창섭 메리츠종금증권 연구원은 "은행이 주택담보대출을 기초상품으로 커버드본드를 발행하면 자금이 중장기성으로 바뀌어 가계부채에 따른 위험성이 완화될 수 있다"며 "은행의 커버드본드 수요가 많아 국내 은행 총자산(2,100조원)의 4% 수준인 80조원이 발행될 수 있을 것으로 본다"고 내다봤다.

정대호 KB투자증권 연구원 역시 "초기부터 발행 물량이 폭발적으로 증가하지는 않아도 은행의 발행수요는 적지 않을 것으로 본다"며 "보험사 등 기관투자가들 입장에서도 커버드본드가 국채보다 금리가 높은데다 안정성이 커 관심을 많이 가질 것"이라고 설명했다.

커버드본드가 대거 발행되면 중장기 채권시장에도 영향을 미칠 것으로 예상된다.

정 연구원은 "기존 은행채와 성격이 달라 채권 금리에 미치는 직접적인 악영향은 제한적일 것으로 보이지만 물량이 많이 발행되면 수급 부담이 생길 수밖에 없다"며 "간접적으로 중장기물의 금리 상승 등 영향을 줄 수 있을 것으로 본다"고 설명했다.

이경록 NH농협증권 연구원은 "커버드본드의 발행이 증가하면 은행채와 자산유동화증권(ABS)의 발행이 줄어들어 채권시장의 변화가 나타날 수 있을 것"이라고 내다봤다.