|

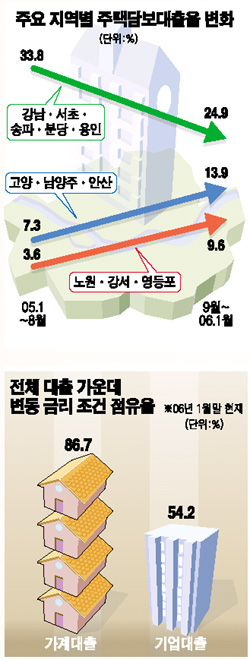

정부의 강력한 주택담보대출 규제 조치에도 불구하고 은행권의 주택담보대출 규모가 눈덩이처럼 불어나면서 지난 2002~2003년 카드사태 때처럼 부동산 가격 폭락시 또 다른 금융 재앙이 다가올 가능성이 대두되고 있다. 4월 말 현재 은행권의 부동산담보대출 규모는 195조원에 이르고 보험사 등 제2금융권을 합치면 200조원을 훨씬 넘어선다. 정부가 서울 강남 집값을 잡기 위해 주력하는 동안에 부동산 시장에 풀려난 은행 자금은 서울 영등포, 노원, 경기도 외곽지대 등지로 몰려가 그 지역의 집값을 뛰게 하는 풍선 효과를 만들고 있다. 서울 강남ㆍ서초ㆍ송파구와 경기도 분당ㆍ용인 지역의 주택담보대출 비중은 정부의 집중적인 투기억제책으로 지난해 1~8월 중 33.8%에서 지난해 9월~올 1월 24.8%로 축소됐지만 그동안 집값 상승이 둔했던 서울 노원ㆍ강서ㆍ영등포 지역의 비중은 같은 기간 3.6%에서 9.6%로, 고양ㆍ남양주ㆍ안산 지역 비중은 7.3%에서 13.9%로 각각 높아졌다. 또 금리 인상시 과다한 주택담보대출은 가계부담을 무겁게 하며 가뜩이나 국내 주택담보대출의 86.7%(1월 말 기준)가 변동금리 조건이어서 금리인상의 충격이 크다. 또 부동산 가격이 급락할 경우 소비를 위축시켜 경기둔화 또는 침체의 원인이 될 수도 있다. 90년대 일본의 장기불황이 부동산 거품이 붕괴되고 이에 따른 은행 부실 확대에 기인한다는 점을 거울로 삼아야 한다는 지적이다. 이병윤 금융연구원 연구원은 “90년대 초반 일본 은행들의 담보인정비율(LTV)이 120%에 달한 것에 비해 국내 은행의 LTV비율은 50% 안팎으로 비교적 건전하다”며 “그러나 부동산 가격이 하락하기 시작하면 만기가 짧은 대출을 받아 집을 산 개인들이 상환 압력을 받아 앞 다퉈 집을 팔게 되면서 부동산 가격이 폭락하고 이 경우 금융권이 타격을 입게 될 것”이라고 말했다. 한국은행도 최근 ‘금융안정보고서’에서 “최근 특정 지역의 집값이 90년대 초의 주택가격 급락 직전 수준에 근접했지만 여전히 상승세를 보이고 있어 거품일 가능성이 있고 향후 부작용도 발생할 수 있다”고 밝힌 바 있다. ‘3ㆍ30 대책’에도 불구하고 주택담보대출 규모가 급증하고 있는 데 대해 금융감독 당국은 은행권의 경쟁과 부동산 거래량 증가 때문으로 분석하고 있다. 이명순 금융감독위원회 서기관은 “총부채상환비율(DTI)이 적용되더라도 담보대출 건수가 늘면 대출 총량도 증가할 수밖에 없다”며 “이밖에 안정적인 자산운용을 위한 은행간 경쟁과 DTI 시행 전인 4월4월까지 선대출도 지난달 주택담보대출 급증의 요인일 것”이라고 말했다. 그러나 일부 은행 관계자들은 이와 다른 입장을 보이고 있다. DTI 시행 등 대출조건 강화가 부동산 시장으로의 자금유입 차단에 별 영향을 미치지 못하고 있기 때문이라는 주장이다. 시중은행의 가계여신 담당자는 “최근처럼 시중에 자금이 넘쳐나는 상황에서 대출 규제는 부동산 시장으로의 자금유입을 막지 못한다”며 “더욱이 투기지역에 6억원이 넘는 아파트를 사려는 사람은 대부분 실수요자가 아닌 투기세력이며 이들은 DTI에 따라 대출 규모가 줄어도 고가 아파트 구입에 별 어려움이 없는 사람들”이라고 말했다. 대출조건을 강화해도 투기지역은 물론 부동산 시장에 필요한 자금은 원활히 공급되고 있다는 얘기다. 이와 함께 은행들도 상호 경쟁이 주택담보대출 급증의 주요인임을 인정하고 있다. 시중은행의 한 관계자는 “은행간 경쟁이 심각한 것은 사실”이라며 “그러나 신규고객 확보와 이를 통한 장기적인 수익 기여도 등을 감안했을 때 최근 은행들의 주택담보대출 금리인하 경쟁이 ‘밑지는 장사’는 아니다”고 덧붙였다.