|

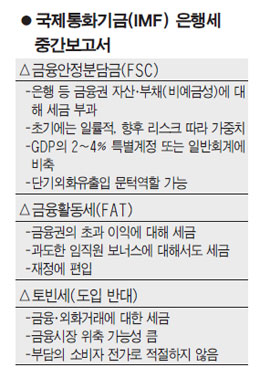

23일 주요20개국(G20) 재무장관ㆍ중앙은행총재회의에 제출되는 이번 보고서는 은행세에 대한 국제통화기금(IMF)의 중간보고서다. 미국ㆍ독일 등에서 도입되고 있는 은행세를 G20의 틀 안에서 글로벌 공조의 결과물로 만들기 위해 공식적인 첫발을 내딛는 셈이다. 금융위기에서 발생할 수 있는 구제금융 비용을 충당하고 대형 은행의 리스크를 관리하기 위한 은행세는 IMF가 오는 6월 캐나다 G20 정상회의에 최종안을 제시하면 각국의 이해득실에 따른 치열한 논쟁이 벌어질 것으로 예상된다. G20 재무장관회의에 앞서 윤증현 기획재정부 장관도 "워싱턴회의에서 은행세 논의가 이뤄질 것이지만 결론을 내리기까지는 상당한 시일이 걸릴 것"이라고 말했다. ◇금융위기 비용 은행 책임=IMF가 은행세 방안 중 우선순위를 둔 '금융안정분담금(FSCㆍFinancial Stability Contribution)'은 은행의 자산ㆍ비예금성부채에 세금을 부과하는 방식(Balance Sheet Tax)이다. 초기에는 은행별로 자산과 비예금성부채 규모에 따라 일정 세율을 부과하고 향후 국가별ㆍ은행별 리스크 정도에 따라 세율을 차별화해나가는 방안이다. IMF는 최근 금융안정보고서에서 위기 발생시 부도 가능성이나 다른 국내외 금융시스템에 영향을 미칠 수 있는 리스크 등에 따라 비공개적으로 대형 은행의 순위를 정한 뒤 은행마다 차별적인 세율을 부과할 수 있다고 지적했다. IMF는 이를 통해 각 국가들이 금융위기에 대비해 장기적으로 국내총생산(GDP)의 2~4%를 특별계정이나 일반회계 세수로 비축해놓는 것이 바람직하다고 권고했다. IMF는 또 추가적인 세금이 필요하다면 금융권의 초과이익과 임직원의 과도한 보너스에 대해 '금융활동세(FATㆍFinancial Activities Tax)'를 부과하는 방법도 제안했다. 외신에 따르면 앨리스테어 달링 영국 재무장관은 이 같은 제안을 환영하면서 "은행이 자신이 활동하는 사회에 이바지해야 한다는 개념은 옳다"고 국제적인 공조를 강조했다. ◇우리나라, 외화 유ㆍ출입 문턱 기대=기본적으로 은행세에 대한 우리나라의 입장은 G20을 통한 글로벌 공조에 맞춰간다는 것이다. 앞서 갈 필요도 없지만 G20 의장국으로서 의제에 대한 주도권도 놓치지 않겠다는 전략이다. 윤 장관은 "우리나라도 태스크포스를 구성해 금융위기를 유발할 가능성이 있는 대형 금융기관이나 여러 금융흐름에 대해 어떤 규제를 가져갈지 내부적으로 긴밀하게 협의하는 중"이라고 말했다. 은행세에 대해 정부는 조심스러운 입장을 밝히고 있지만 내심 반기는 측면도 없지 않다. 비예금성부채 등에 금융안정분담금이 부과될 경우 외국은행 국내지점의 단기외화차입 문제를 풀어 무분별한 외화 유ㆍ출입에 문턱을 만들 수 있기 때문이다. 외화거래에 세금을 부과하는 토빈세가 현실적으로 어렵다면 금융분담금은 금융시장 변동성의 주범인 단기외화차입을 글로벌 공조하에 제어할 수 있는 방안이 되기 때문이다. 윤 장관도 "급격한 외화 유ㆍ출입에 대한 실질적인 방법이 없는 상황에서 (은행세와 같은) 이런 국제적인 흐름은 우리나라뿐 아니라 신흥국의 보편적 어려움을 해소하는 데 다소 도움이 될 수 있다"고 말했다.