|

지난해 우리나라 채권시장에 들어온 외국인 자금이 일본보다 5배 이상 많았던 것으로 집계됐다. 더욱이 한국으로 유입된 외국인자금은 각국의 중앙은행이 40% 이상 소유할 정도로 질이 좋아졌다. 우리나라 채권이 안전자산으로 분류되고 있다는 해석도 가능한 대목이다.

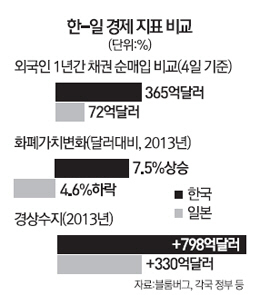

17일 블룸버그 등에 따르면 지난 4일까지 12개월 동안 외국인 자금은 365억달러의 한국 채권을 순매입했다. 1년 전보다 4% 증가한 규모다. 같은 기간 외국인의 일본 채권 매입 규모는 한국의 20%에 못 미치는 72억달러에 그쳤다.

한국으로 들어오는 외국인 자금의 질도 좋아졌다. 정부에 따르면 지난해 외국인이 보유한 한국 국채 중 41.8%가 각국 중앙은행이 소유하고 있다. 2008년의 10% 미만에서 크게 늘어난 것인데 과거 투기성 자금이 한국에 집중됐던 것과는 확연히 달라진 모습이다. 이에 따라 한국 채권의 부도 가능성을 보여주는 신용부도스와프(CDS) 프리미엄도 지난 15일 62bp(1bp=0.01%포인트)로 아시아에서 일본의 46bp에 이어 두번째로 낮았다. CDS는 낮을수록 부도 가능성이 낮다고 해석한다.

외국인이 한국 채권시장에 러브콜을 보내는 가장 큰 이유는 막대한 경상흑자 덕이다. 한국의 경상흑자는 지난해 798억8,000만달러로 24개월째 흑자행진을 이어가고 있다. 경제성장률이 상승할 것이라는 전망도 이유다. 한국은행은 올해 성장률 목표치를 4%로 예상하고 있다. 2010년 이후 가장 높다. 이와 함께 단기 외채 규모가 2007년 1,600억달러에서 지난해 1,130억달러로 꾸준히 줄어들고 있는 점도 호재다.

반면 일본은 대규모 양적완화로 채권 금리와 엔화가치가 떨어져 외국인 투자가들로부터 외면받고 있다. 일본 채권 금리의 벤치마크 격인 10년물 국채금리는 일본은행(BOJ)의 대규모 매입으로 0.6% 안팎으로 저조한 수준이다. 엔화 가치 또한 지난해 4.6%나 하락해 외국인 투자자들로서는 투자에 따른 수익을 기대하기 어렵다.

이에 따라 원화의 가치는 계속해서 높아지고 있다. 지난해 미국 달러 대비 원화가치는 7.6% 상승해 아시아 국가 중 가장 높은 절상폭을 기록했다. 반면 일본 엔화는 4.6% 하락했다. 앞으로 원화 절상압력이 커질 것이라는 분석도 나온다.

그레그 깁스 로열뱅크오브스코틀랜드(RBS) 아시아태평양 전략 책임자는 "원화가 상대적으로 안정적인 통화로 평가된다"면서 "투자 수요가 계속 늘어나도 놀랄 일이 아니다"고 말했다. 제프리 켄드릭 모건스탠리 아시아 외환 및 금리 전략 책임자는 "중기적으로 원·달러 환율이 달러당 950원까지 하락(원화가치 상승)할 것"이라고 전망했다.