|

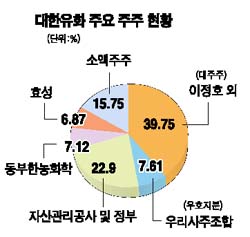

캠코 "대한유화 지분 연내 매각" 6일까지 매각주간사 선정 투자자 물색 예정SK·한화석화등 4~5개社 인수전 참여할듯 김민열 기자 mykim@sed.co.kr 자산관리공사(캠코)는 자사가 보유한 대한유화 지분을 경쟁입찰 방식으로 연내 매각하기로 했다. 최근 석유화학 업계에서는 원료 가격 급등으로 인한 수익성 저하를 막고 중국 업체들의 증설에 대응하기 위해 업체간 전략적 제휴, 인수합병(M&A) 등의 움직임이 일어나고 있다. 이에 따라 이번 지분매각에도 4~5개 석유화학 업체가 뛰어들어 인수경쟁을 벌일 전망이다. 캠코는 지난 10월31일 대한유화공업㈜ 주식 매각을 위해 투자자 물색을 비롯한 입찰 전반을 담당할 매각 주관사 입찰공고를 냈다. 정부는 2005년 말 캠코 자본금 증자 때 500억원에 해당하는 대한유화 주식 21.25%(174만2,404주)를 현물 출자했다. 1년여 동안 대한유화 지분을 보유해온 캠코는 보유기간이 지나치게 길어질 경우 기회비용만 늘어날 수 있어 연내 매각을 마무리할 방침이다. 캠코의 한 관계자는 “오는 6일까지 매각 주간사를 공모해 선정하면 자산 실사와 평가 등을 거쳐 매수 의향이 있는 투자자에게 가급적 올해 안에 매각할 예정”이라고 말했다. 이번에 캠코가 매각하는 지분은 21.25%(정부 보유 지분 1.65% 제외)로 매각 대상 지분의 시가총액은 1일 종가(3만원) 기준으로 523억원이다. 현재 대한유화 대주주의 지분율(우호지분 포함 47.36%)을 감안할 때 이번 매각규모가 경영권에 당장 영향을 미치지는 못할 것으로 보인다. 그러나 대한유화가 그룹사가 아닌 단일기업인데다 석유화학 업계의 대형화 추세 등을 고려할 경우 장기적 관점에서 M&A가 이뤄질 가능성도 배제할 수 없다. 이번 입찰에는 기존 주주와 사모펀드(PEF) 등이 관심을 보이는 가운데 S-Oil, SK, 한화석유화학, 금호석유화학 등 동종업계도 경쟁에 뛰어들 가능성이 높아 현재 진행 중인 석유화학 업계의 M&A가 한층 탄력을 받을 것으로 기대된다. 70년 설립된 대한유화는 플라스틱 원료인 HDPE 및 PP 등을 전문으로 생산하는 회사로서 약 12.2%와 20.3%의 국내 시장 점유율을 차지하고 있다. 자본금은 4,581억원(자산 8,287억원, 부채 3,706억원)이며 지난해 1조411억원 매출에 468억원의 영업이익을 올렸다. 입력시간 : 2006/11/01 17:16