|

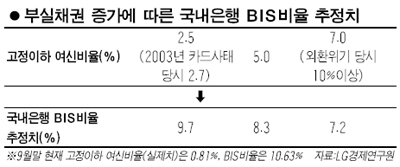

국내 은행의 부실채권이 지난 2003년 카드 사태 수준으로 확대되면서 국제결제은행(BIS) 비율이 한자릿수로 떨어질 수 있다는 분석이 나왔다. 이에 따라 미국처럼 선제적으로 정부가 직접 나서 은행의 자본확충에 참여하는 방안을 검토해야 한다는 지적이 제기되고 있다. LG경제연구원은 7일 ‘국내 은행의 건전성 평가와 시사점’ 보고서에서 올 들어 BIS 비율 하락세가 가팔라지는 양상을 보이고 있다고 설명했다. 연구원은 국내 은행의 BIS 비율은 2005년을 고비로 하락세로 반전, 올 9월 말 현재 평균 10.63%를 기록하는 등 빠르게 하락하고 있다고 분석했다. 현재 부실채권 규모는 6조8,000억원으로 2007년 말에 비해 1조4,000억원 늘었지만 전체 여신에서 차지하는 비중은 0.8%에 불과하다고 지적했다. 연구원은 하지만 연말에 가까워지면서 실물경제가 급격히 위축돼 향후 건전성과 관련해 우려되는 점이 적지 않다고 설명했다. 특히 현재 대손충당금으로 11조8,000억원을 적립했지만 법적 요건을 넘어 추가로 손실을 흡수할 수 있는 여력은 2,000억원을 조금 넘는 수준에 불과한 것으로 추정되고 있다. 이에 따라 부실채권 비중이 카드채 사태와 비슷한 2.5%로 커지면 BIS 비율은 9.7%로 낮아진다고 밝혔다. 이한득 연구위원은 “부실채권 비중이 5%로 증가하면 BIS 비율은 8.3%로 떨어지고 추가적인 부실은 18조원”이라며 “2007년 은행들의 순이익이 10조원이었음을 감안하면 은행이 자체적으로 감당하기 어렵게 된다”고 주장했다. 여기에 가계와 부동산 대출 등에 부실이 잠복, 보수적으로 판단해도 BIS 비율은 한자릿수로 하락할 것으로 추정했다. 이에 따라 연구원은 정부가 직접 자본확충에 나서 은행의 대출여력을 확대하는 것이 필요하다고 제안했다. 자본확충은 주식발행을 통한 유상증자가 바람직하다고 덧붙였다. 이 연구위원은 “은행채 발행을 통한 자체 자본조달은 금리하락 지연, 회사채 수요 잠식 등의 부작용이 있다”며 “미국처럼 우선주 매입이나 후순위채 매입 등과 같이 정부가 나서 직접 자본확충에 참여하는 것을 검토할 수 있다”고 강조했다.