|

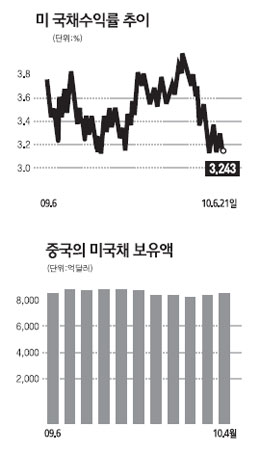

중국이 점진적인 위안화 절상 방침을 밝힌 것을 전후해 미국 국채 수익률이 상승하고 있지만 이는 단기적인 현상에 그칠 것으로 보인다. 22일 월스트리트저널(WSJ)등 미국 언론에 따르면 10년 만기 미국 국채 수익률은 위안화 가치가 상승할 것으로 전망되는 가운데 이틀 연속 상승세를 기록했다. 위안화가 절상되면 중국이 보유한 달러화 표시 자산의 가치도 하락할 수 밖에 없다. 따라서 중국의 미 국채 매입 필요성도 줄어들어 국채 매입 규모가 축소되거나 매입 속도가 둔화될 것이라는 우려기 반영됐기 때문이다. 미 국채 수익률은 지난 4월 초부터 유럽 재정 위기 확산에 따른 투자자들의 안전 자산 선호 현상에 힘입어 계속 하향 곡선을 그려왔다. CNN머니는 "중국은 그 동안 위안화 가치를 낮은 수준으로 유지하기 위해 달러화와 미 국채를 대량으로 매입해 왔다"며 "하지만 위안화의 유연성이 확대되면 중국은 달러화와 미 국채를 이전처럼 많이 사들일 필요가 없어진다"고 보도했다. CNN머니는 "국채 매입 규모가 줄어들면 국채 수익률이 상승하고, 미국의 가계와 기업들은 더 많은 대출 비용을 부담하게 될 것"이라고 덧붙였다. WSJ도 위안화 절상에 따른 최악의 시나리오로 '중국의 국채 매입 규모 감소'를 꼽았다. 미국의 재정 적자 규모는 지난 해 1조8,000억 달러에 달했고, 올해도 1조5,000억 달러에 이를 것으로 예상된다. 미국 정부는 재정 적자에 따른 자금 부족을 메우기 위해 막대한 규모의 국채를 계속 발행하고 있다. 이런 상황에서 미 국채 수익률이 상승한다면, 미국 정부의 부담은 확대될 수 밖에 없다. WSJ는 이 같은 시나리오에 대해 "단기적으로는 국채 수익률이 상승할 수 있겠지만 장기적인 관점에서 보면 위안화 절상보다는 물가상승률과 경제성장률이 국채 수익률에 더 큰 영향을 미친다"고 설명했다. 더불어 현재 시점에서는 위안화 절상보다는 유럽 재정 위기에 따른 안전 자산 선호 현상이 중요한 국채 가격 결정 요인으로 작용하고 있다. 포브스(Forbes)도 위안화 절상에 따른 미 국채 가격 하락은 '단기 현상'에 그칠 것으로 내다봤다. 중국이 미 국채 외에 보유 달러를 투자할 만한 마땅한 투자 대안을 갖고 있지 못한 데다 위안화 가치가 크게 상승하면 중국이 보유하고 있는 외환의 가치가 떨어지는 만큼 중국이 이를 용인하지 않을 것이라는 분석이다. 하이프리퀀시이코노믹스의 칼 와인버그 수석 연구원은 "예를 들어 위안화 가치가 20% 상승하면 중국인민은행은 5,000억달러 규모의 자산 평가 손실을 입게 된다"며 "이는 중국 GDP(국내총생산)의 10%를 웃도는 수준"이라고 설명했다.