|

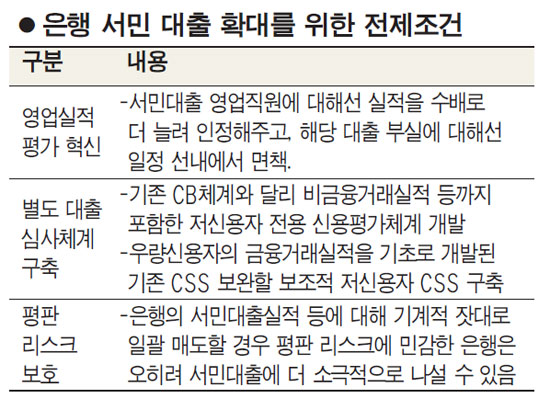

“서민대출에 대한 심사와 이를 취급하는 직원들에 평가방식을 바꿔야 한다.” 현재 은행들의 대출심사나 실적평가로는 서민대출 수요를 감당하지 못한다는 자성이 금융 현장의 경영진과 실무자들 사이에서 나오고 있다. 은행의 생존방식은 ‘최소의 위험으로 고객의 예금을 굴려 수익을 내는 것’. 당연히 대출심사나, 담당자 평가에서도 ‘대출 부실 위험을 최소화했느냐’가 관건이다. 문제는 이 같은 잣대론 담보력이 부족하고 신용등급도 낮은 저신용자가 원천적으로 은행문턱을 넘어서기 힘들다. 은행이 아무리 서민대출을 취급하고 싶어도 ‘생색내기’ 수준에 머물 수 밖에 없는 구조다. 박재오 하나은행 상무는 “은행들이 취급하는 저신용자에 대한 신용대출은 대부분 고객 1인당 판매 한도가 수백만원에서 2,000만원 안팎의 소액인데다 돈 떼일 위험도 크다”며 “은행 직원 입장에선 같은 시간을 영업에 할애한다면 상대적으로 대출금액도 수억원대 이상으로 크고 안전한 담보대출에 목을 멜 수밖에 없다”고 말한다. 문제가 구조적이면 해법도 구조적으로 풀어야 한다. 첫단계가 서민대출 심사에 대한 별도의 트랙을 마련하는 것. 은행들의 대출심사 기준인 CSS(신용평가시스템)는 우량 신용자(1~6등급)들의 금융거래 부실여부를 분석한 것이다. 본질적으로 저신용자들이 CSS 심사를 통과하기가 어렵다. 은행들이 대출심사의 기본지표로 삼는 신용등급 평가에서도 저신용자는 끼어들 여지가 없다. 신용등급 평가에는 기존 금융거래 정보가 가장 핵심 자료이기 때문이다. 은행이 CB만 참조한다면 저신용자들은 ‘대상외’로 분류될 수 밖에 없다. 이 문제를 풀기 위해서는 미국의 ‘파이코 스코어(Fico Score)‘처럼 저신용자들의 비금융거래 정보도 신용등급평가의 주요 지표로 삼아야 가능하다. 한국금융연구원 이재연 선임연구위원은 “은행들이 CSS체계를 업그레이드 한다면 기존에는 무조건 대출 불가 판정을 받았던 저신용계층 중에서도 적정 수준의 금리로 돈을 빌려 줄 수 있는 고객을 발굴 할 수 있다”고 내다봤다. 서민대출을 취급하는 담당자들에 대한 은행 내부의 업무평가도 기준을 달리할 필요가 있다. 대출부실이 발생했을 때의 벌점이나 대출액에 대한 영업활동 평가를 차등화한다면 서민대출을 취급하는 담당자들의 자세도 달라지기 마련이다. 금융권에서는 하나은행이 현재 실험적으로 저소득, 저신용 근로자 및 영세자영업자들을 대상으로 담보없이 돈을 빌려주기 시작했다. 박재오 상무는 이와 관련, “성공 여부는 좀더 두고 봐야 할 것”이라면서도 “서민대출에 대해서는 실적에 가산점을 부여하고 있으며, 부실대출 발생에 대해서도 상대적으로 후한 기준을 마련하고 있다”고 설명한다.