|

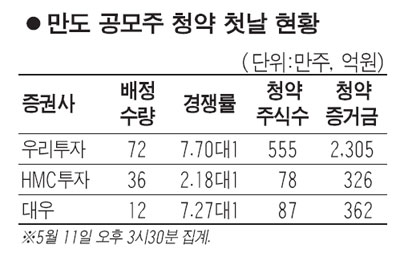

만도가 공모주 청약 첫날부터 높은 인기를 끌면서 최종 경쟁률이 크게 치솟을 것으로 전망되고 있다. 이달 초 대규모 뭉칫돈들이 삼성생명 청약에 몰린 점을 고려, 공모주 청약이라는 틈새시장을 노리는 단기자금의 증시 유입이 지속되고 있기 때문으로 풀이된다. 증시 전문가들은 만도의 공모주 청약에 수조원의 자금이 몰릴 것으로 보고 있다. ◇삼성생명 청약열기 지속=지난 3~4일 이틀간 치러진 삼성생명 공모주 청약에는 모두 20조원의 자금이 쏠렸다. 이 기간 각 증권사에는 공모주를 청약하려는 뭉칫돈들이 속속 몰려 들었다. 11일 증권업계에 따르면 우리투자증권의 고객예탁자산 규모는 지난달 초 65조원에서 현재 68조원으로 한달 새 3조원가량 크게 늘었다. 우리투자증권의 경우 삼성생명의 상장 인수사에 이어 만도의 상장을 주관하는 점을 볼 때 공모주 청약을 노리고 들어온 자금들이 대거 유입됐기 때문으로 풀이된다. 이처럼 삼성생명 청약을 기점으로 증권사에 들어온 뭉칫돈들이 빠져나가지 않고 증시 주변에 머무르면서 만도의 공모주 청약열기로 이어지는 상황이다. 특히 삼성생명의 경우 공모가가 비교적 높았지만 만도는 최근 남유럽 국가들의 재정 리스크가 부각되면서 8만3,000원으로 다소 낮게 책정된 점도 투자자들의 발길을 붙잡는 요인으로 꼽힌다. 현대∙기아차의 글로벌 시장 점유율 확대에 따른 국내 자동차부품주들의 실적이 큰 폭으로 개선되고 있는 점 역시 메리트로 부각된 것으로 분석됐다. 따라서 증권가에서는 만도 주가가 상장 이후 최소한 30% 이상 상승할 것이라는 분석이 잇따르고 있다. ◇시중자금 5조 이상 몰릴 듯=만도의 공모주 청약은 12일까지 진행된다. 특히 일반적으로 공모주 청약이 마지막날 오후에 크게 치솟는 점을 감안하면 첫날 6대1의 경쟁률은 상당히 높은 것으로 분석됐다. 삼성생명의 경우도 첫날 경쟁률이 6대1에 그쳤으나 이튿날 자금들이 대거 몰려들면서 청약증거금만 20조원이 들어와 경쟁률이 40대1까지 치솟았다. 만도의 경우 상장 후 시가총액은 약 1조5,000억원 정도로 예상되고 있다. 따라서 상장 후 시총 규모가 22조원에 달하는 삼성생명보다는 훨씬 작다. 하지만 경쟁률 측면에서는 이를 뛰어넘을 것이라는 지적이다. 업계에서는 만도의 청약증거금이 5조~10조원가량 몰릴 가능성이 있는 것으로 보고 있다. 조광재 우리투자증권 IPO2팀장은 "만도의 청약 첫날 경쟁률이 상당히 높은 수준을 보였다"며 "전체적으로 적어도 청약증거금만 약 5조원 이상, 과열될 경우 10조원까지 몰릴 것"이라고 내다봤다.