|

지난해 사상 최대의 실적을 올린 SK하이닉스가 두둑해진 자금을 바탕으로 공격적인 인수합병(M&A)에 나서고 있다. 인수타깃은 D램에 비해 상대적으로 취약한 낸드플래시 분야 업체들이다.

SK하이닉스는 낸드플래시 개발 역량을 강화하기 위해 소프텍 벨라루스(이하 소프텍)의 펌웨어 사업부를 인수했다고 5일 밝혔다.

펌웨어(firmware)는 하드웨어를 제어하는 마이크로프로그램으로 낸드플래시 컨트롤러에 내장돼 제품의 속도와 안정성을 높여주는 기능을 한다. 벨라루스 민스크시에 위치한 소프텍은 펌웨어·웹·모바일 앱 등의 소프트웨어를 개발하는 아웃소싱 전문업체다. 2008년 설립 이후 글로벌 낸드플래시 업체들과의 협업을 통해 우수한 펌웨어 역량을 확보한 것으로 평가되고 있다. SK하이닉스는 소프텍의 기술·인력·자산 등을 인수해 낸드플래시 솔루션 분야의 경쟁력을 높일 수 있을 것으로 기대하고 있다.

SK하이닉스는 2012년 SK그룹으로 인수된 뒤 지금까지 총 5건의 M&A를 단행했다. 2012년 6월 이탈리아의 아이디어플래시와 미국 업체 LAMD를 인수했고 지난해 8월에는 대만 이노스터 eMMC 컨트롤러 사업부를 사들였다. 지난달에는 미국 바이올린메모리의 PCIe 카드사업부를 인수했다. 모두 낸드플래시 메모리 관련 업체다.

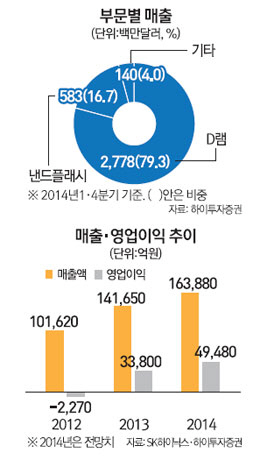

SK하이닉스는 반도체 업황 개선으로 실적이 고공행진을 하고 있지만 D램에 대한 매출 의존도가 높다는 한계를 안고 있다. 올 1·4분기 매출 중 D램 미중이 80%에 달하고 낸드플래시와 시스템반도체는 각각 17%와 3%를 차지했다. 글로벌 시장에서도 D램은 지난해 말 기준으로 26.8%의 점유율로 삼성전자(36.2%)에 이어 2위지만 낸드플래시는 13.6%로 삼성전자·도시바·마이크론에 이어 4위다. 시스템반도체는 아예 존재감이 없다.

당분간 D램 판매량 증가와 우호적인 가격 환경으로 양호한 실적이 예상되지만 새로운 성장동력 확보와 리스크 분산 차원에서 낸드플래시와 비메모리 부문 강화가 필요한 상황이다.

이를 보완하기 위해 지난해 3조원이 넘는 영업이익을 올려 두둑해진 자금을 기업 인수와 연구개발(R&D)에 쏟아붓고 있는 것으로 업계는 평가하고 있다. 올 1·4분기 현재 SK하이닉스가 보유한 현금은 3조1,380억원(현금 및 현금성 자산+단기금융상품)으로 전년 동기에 비해 1조2,100억원이 증가했다.

SK하이닉스는 이를 바탕으로 낸드플래시 분야 경쟁력을 높이는 동시에 취약한 시스템반도체 분야로의 사업 확장을 모색하고 있다는 분석이다. 올 들어 삼성전자 시스템LSI사업부에서 임원을 지낸 전문가를 잇따라 영입한 데 이어 비메모리 분야 R&D 인력을 지속적으로 확충하고 있는 것도 같은 맥락이다.

송명섭 하이투자증권 연구위원은 "SK하이닉스가 경쟁사에 비해 뒤처진 낸드플래시 분야 핵심기술을 조기에 확보하려면 M&A가 가장 효과적"이라며 "중장기 성장동력 확보 차원에서 시스템반도체에 대한 투자를 진행하겠지만 현재 R&D 인력 풀이나 기술력 등을 감안할 때 성과를 내려면 다소 오랜 시간이 걸릴 것"이라고 전망했다.