|

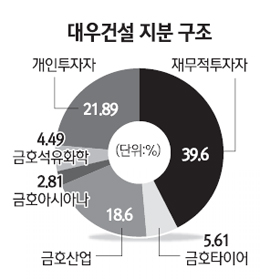

산업은행이 대우건설 지분 45%를 오는 11월 초까지 인수하기로 내부 방침을 확정했다. 당초 계획했던 '50%+1주'에서 5%포인트 줄어든 것으로 최근 일각에서 제기됐던 '40% 인수설' '해외 매각설'등은 공식 방침이 아닌 것으로 확인됐다. 12일 산업은행의 한 고위관계자는 "대우건설 재무적투자자(FI)들의 지분(39.6%)과 금호타이어가 보유하고 있는 대우건설 지분(5.61%)을 합쳐 45%의 지분만 인수하기로 했다"고 밝혔다. 이 관계자는 "45%의 지분만 확보해도 경영권을 유지하는 데 아무런 문제가 없다"며 "11월 초에는 대우건설 인수가 마무리될 것으로 본다"고 설명했다. 그는 대우건설 지분 인수 규모가 당초 '50%+1주'에서 줄어든 이유에 대해 "대우건설 지분을 보유한 금호아시아나그룹 계열사 중 금호석유화학과 아시아나항공의 경영실적이 좋아 굳이 지분을 인수할 필요가 없어졌다"며 "대우건설 주가가 크게 떨어져 자금부담이 커진 것도 한 원인"이라고 말했다. 그는 이어 "하지만 경영 사정이 어려운 금호타이어에 대해서는 지분 매입을 통해 3,300억원가량의 자금수혈이 필요하다고 판단했다"고 덧붙였다. 이에 따라 대우건설 인수금액은 기존보다 3,000억원가량 줄어 2조6,300억원 수준일 것으로 전망된다. 산은은 금융위의 출자한도 예외승인이 나오면 사모투자펀드(PEF)를 통해 2조~3조원을 조달하고 추가로 투자목적회사(SPC)를 설립해 1조원가량의 대우건설 운영자금을 마련할 계획이다. 대우건설 인수에는 2조6,300억원의 인수금액과 펀드 설립ㆍ운용 등의 부대비용 등을 포함해 총 3조~4조원가량이 필요하다. 산은은 당초 FI와 금호타이어, 금호석유화학(4.49%), 아시아나항공(2.81%) 등이 보유하고 있는 대우건설의 주식 50%+1주를 1만8,000원에 매입할 계획이었다. 하지만 대우건설 주가가 최근 1만원대로 떨어져 자금부담이 커지자 일각에서 40%의 지분만 인수할 것이라는 추측이 나왔다. 또 일각에서는 인도네시아 등 해외로의 매각을 추진할 것이라는 전망도 나왔다. 산은의 한 관계자는 이에 대해 "최근 이런저런 '설'이 나오고 있지만 기본 방침은 대우건설 지분 45%를 산은이 단독 인수하는 것"이라며 "조만간 인수작업이 본격화되면 이 같은 사실을 확인할 수 있을 것"이라고 강조했다. 실제 산은은 최근 대우건설 인수를 위한 실무작업에 착수했다. 인수자금을 조달하기 위해 금융위원회에 출자한도 예외승인을 신청한 것. 현행 산업은행법은 금융자회사에 대한 투자한도를 자기자본의 20%로 제한하고 있는데 현재 산은에는 대우건설 인수를 위한 투자 여력이 남아 있지 않다. 산은의 한 관계자는 "금융위에서 출자한도 예외승인을 받으면 곧바로 인수작업에 착수할 것"이라며 "자금조달에서 인수까지 물리적으로 필요한 시간은 1개월 반 정도인 만큼 10월 말이나 11월 초에는 마무리될 것"이라고 말했다.