|

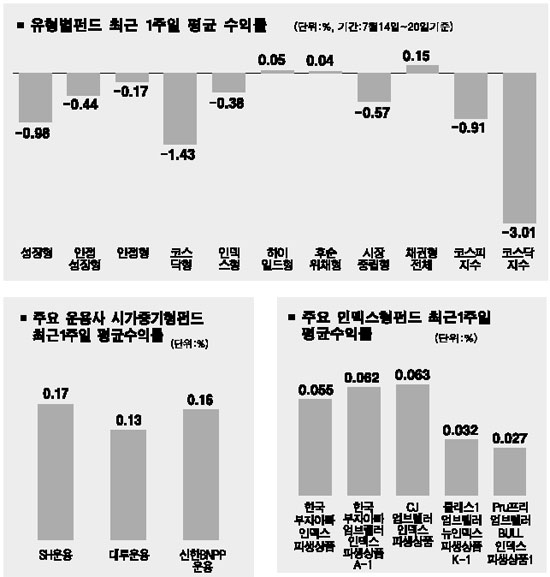

채권가격의 강세로 채권펀드가 연 8%를 넘는 수익률을 기록했다. 펀드평가사 제로인(www.funddoctor.co.kr)이 21일 오전 공시된 기준가격으로 한 주간 펀드수익률을 조사한 결과 채권펀드는 주간 0.15%(연 8.01%)의 이익을 냈다. 이는 한 주간 국고채3년물 유통수익률이 미국의 추가 금리인상 자제 가능성에 0.07%포인트나 하락(가격 상승)한데 따른 것이다. 세부 유형별로 살펴 보면 잔존만기가 길어 시장금리 민감도가 높은 국공채형 펀드는 주간 0.16%(연 8.13%), 상대적으로 잔존만기가 짧은 회사채형 펀드는 0.15%(연 7.99%)의 수익을 냈다. 이에 따라 채권펀드는 연초 후 연 5%에 근접하는 수익률을 기록중이다. 주식성장형(약관상 주식투자상한 70%초과) 펀드는 1주일간 0.98%의 손실을 본 것으로 조사됐다. 이는 같은 기간 코스피지수가 0.91%, 코스닥지수는 3.01% 떨어지는 등 동반 하락세를 보였기 때문이다. 그러나 금요일 종가가 반영될 월요일 기준가격으로 1주일간 수익률을 측정할 경우 성장형 펀드는 약 1%의 이익을 냈을 것으로 추정된다. 이외에 주식투자 비중이 성장형보다 낮은 안성형(주식비중 41~70%)은 -0.44%, 안정형(주식비중 10~40%)은 -0.17%의 수익률을 나타냈고, 대부분 코스피200지수를 추종하도록 설계된 인덱스 펀드들은 0.38%의 손실을 본 것으로 측정됐다. 설정 원본액이 100억원 이상, 운용기간이 1개월이 넘는 177개 성장형 펀드 중 알파운용의 ‘알파그로스주식형’ 펀드의 수익률이 –0.09%로 주간 1위에 올랐다. 그 뒤를 이어 기은SG운용의 ‘그랑프리포커스배당주식1C클래스’ 펀드가 -0.12%를 기록하는 등 양호한 주간성과를 보인 펀드들 중에는 배당주 펀드들이 다수 눈에 띈다. 이에 반해 6월 말 이후 계속해서 상위권을 머물렀던 삼성그룹주 투자펀드들이 하위권으로 밀려나 주목을 끈다. 지난 주 1, 2위를 차지했던 ‘한국삼성그룹주식형-자(A)’와 ‘한국골드적립식삼성그룹주식1’의 수익률은 각각 -1.91%, -1.97%로 손실 폭이 컸다. 지난주 상위권 펀드들은 삼성그룹주와 같은 대형성장주보다 배당주 및 혼합주 성격의 가치주 스타일 펀드들이 선전한 한 주였다. 설정원본액이 100억원 이상, 운용기간이 1개월이 넘는 49개 채권펀드는 직전주 주간손실을 기록하는 등 최악의 모습에서 벗어나 모두가 이익을 냈다. 특히 SH운용의 ‘Tops적립식 채권1’은 주간 0.25%(연 12.83%)로 2주만에 다시 1위 자리를 탈환했다. 이어서 KB운용의 ‘KB막강국공채적립’과 한국운용의 ‘부자아빠퇴직채권1’도 각각 0.21%(연 11.13%), 0.20%(연 10.52%)의 우수한 성적을 거뒀다. 한 주간 국공채1년물 유통수익률이 0.02%포인트 하락(가격 상승)에 그친 반면 국공채3년물과 5년물 유통수익률은 0.07%포인트씩 하락(가격 상승)하는 등 단기채보다 장기채가 더 큰 가격 상승을 보였다. 다시 말해 잔존만기가 긴 채권을 보유한 펀드에 유리한 투자환경이 조성됐다는 것이다. 그러나 주간수익률 TOP10 안에 든 ‘Bull에이스공사채2’와 ‘우리frontier채권1-C’ 펀드는 각각 듀레이션이 1.20년, 1.54년으로 짧은데도 이자수익이 많은 저등급 채권을 다수 보유한 덕분에 우수한 성적을 거둘 수 있었다. 한편 자산운용협회에 따르면 한 주간 증권 및 단기금융 펀드 수탁액은 총 1조8,659억원이 증가한 198조510억원으로 집계됐다. 주식형 펀드는 전 주보다 3,932억원 증가한 40조9,164억원, 채권형 펀드는 3,464억원이 증가한 50조 1,321억원으로 조사됐다. 또한 MMF도 1조279억원이 증가하면서 자금이 꾸준히 증가하는 모습을 보인 한 주 였다. /이수진 제로인 펀드애널리스트 www.funddoctor.co.kr