|

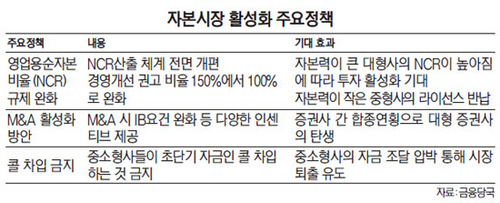

금융당국도 정책적으로 증권업계의 체질 개선을 유도하고 있다. 방향은 주로 대형사에 유리한 쪽에 맞춰져있다. 자본력이 달리는 중소형사의 구조조정이 이뤄져 대형사 위주로 시장이 재편될 것으로 전망되는 근거다.

대표적인 것이 지난 8일 발표한 영업용순자본비율(NCR) 개선안이다. 한 증권사 관계자는 "NCR 규제 개선안이 대형사에는 투자 여력을 키울 수 있는 호재가 되겠지만 소형사엔 재앙"이라고 지적했다.

2016년부터 전면 개편되는 NCR 산출 방식을 적용하면 자기자본이 1조원 이상인 9개 대형 증권사의 평균 NCR은 476%에서 1,140%로 증가한다. 대형 증권사들은 추가 투자 없이도 설비를 증설하는 효과를 얻는 것이다.

NCR 유지를 위해 쓰지 않았던 유휴자본을 활용하면 대형사들은 자기자본투자, 인수금융 등 투자은행(IB) 업무와 기업공개(IPO), 채권 발행, 인수·합병(M&A) 업무에 적극적으로 나설 수 있다.

이와 달리 자기자본 3,000억~1조원인 중형사의 NCR 평균은 459%에서 318%로, 3,000억원 미만인 소형사는 614%에서 181%로 낮아진다. 중소형사의 투자 여력은 오히려 감소하는 것이다.

이에 따라 자본력이 상대적으로 떨어지는 소형사들은 장외파생 등 사업성이 낮은 라이센스(영업인가)를 반납할 가능성이 커졌다.

한 중소형 증권사 관계자는 "바뀐 방식을 적용하면 회사 NCR 비율이 대폭 낮아진다"며 "합성 상장지수펀드(ETF) 거래나 장외파생 거래에서 제약을 받을 것 같다"고 우려했다.

증권사 콜차입이 내년부터 전면금지되는 것도 중소형사들에게는 부담이다. 자기자본 규모가 작은 중소형사들은 금융회사끼리 무담보로 주고받는 초단기 자금인 콜머니에 많은 부분을 의존해왔다.

원재웅 동양증권 연구원은 "NCR이 개편되면 대형 증권사 시장점유율이 더욱 확대될 전망"이라며 "특화 증권사, 글로벌 대형 증권사가 탄생해 업계 판도를 바꾸는 계기가 될 것"이라고 말했다.

대형사가 중소형사를 M&A하면 인센티브를 주는 것도 업계 구조조정을 위한 대표적인 정책으로 꼽힌다. 금융당국은 기존 증권사가 M&A를 추진하면 엄격한 IB 요건을 완화해줄 계획이다. M&A로 자기자본이 5,000억원 이상 증가하는 증권사에 대해 IB지정을 위한 자기자본 요건을 기존 '3조원 이상'에서 '2조5,000억원 이상'으로 낮춰준다. 신한금융투자, 미래에셋증권 이외에도 대신증권(자기자본 1조6,000억원), 하나대투증권(〃 1조6,000억원), 동양증권(〃 1조1,000억원) 등이 수혜 대상이다.

자기자본이 1,000억∼3,000억원 이상 증가하는 M&A 추진 증권사에 대해 원금보장형 개인연금신탁 업무를 허용하고 자기자본이 500억∼1,500억원 이상 증가하는 증권사의 경우 사모펀드(헤지펀드) 운용업을 허용하기로 했다. 이 같은 'M&A 당근'은 올 2·4분기나 하반기 중 관련 법규 개정 이후 3년 안에 추진된 M&A에 대해서만 한시적으로 적용된다. 금융위 관계자는 "한계 증권사에 대해서는 자진해산을 통한 퇴출을 유도하고 인가 및 폐지 승인여부를 신속히 심사해 구조조정 지연에 따른 비용을 최소화할 것"이라고 말했다.