|

미국 연방준비제도(Fed·연준)의 기준금리 조기 인상 가능성이 낮아지면서 경기둔화와 통화가치 추락이라는 양대 위협에 시달리는 신흥국 중앙은행들도 당분간 한숨을 돌리게 됐다. 추가 금리인하 등 통화정책 운용폭이 커진데다 연준의 기준금리 인상에 따른 '긴축 발작(taper tantrum)' 우려도 줄어들 것으로 보이기 때문이다. 하지만 연준의 금리인상이 당초 예상보다 3~4개월 늦어진 데 불과한 만큼 '시간벌기'에 그칠 것이라는 전망이 지배적이다.

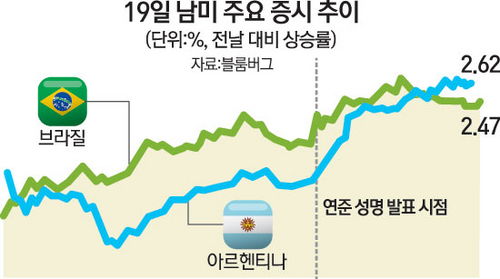

18일(현지시간) 신흥국 금융시장은 주식·채권·통화가치가 트리플 강세를 나타내는 등 안도의 기색이 역력했다. 이날 아르헨티나 증시는 약세로 출발했다가 연준의 성명서 발표 직후 상승하더니 전날 대비 2.61% 오르며 마감했다. 브라질·멕시코 증시도 각각 2.47%, 1.37% 급등했다. 최근 썰물처럼 빠져나갔던 투자가들이 신흥국 주식을 다시 사들이면서 MSCI신흥국지수도 1.5%나 올랐다.

최근 줄줄이 사상 최저치를 기록하던 신흥국 통화도 모처럼 달러 대비 강세를 나타냈다. 브라질의 레알화 가치가 1.3% 뛰었고 터키의 리라화, 남아프리카공화국 랜드화, 러시아 루블화 등도 1~2%의 상승세를 보였다. 아울러 브라질과 멕시코 10년물 국채 수익률이 각각 16.4bp(1bp=0.01%), 2.9bp 하락하는 등 국채 가격도 동반 상승했다. 대니 웅 아레카캐피털 대표는 "연준의 금리인상에 대비해 자금을 빼냈던 투자가들이 고수익을 찾아 신흥국으로 다시 들어갈 것"이라고 말했다.

금융시장이 다소 안정될 기미를 보이면서 신흥국 중앙은행들도 금리인하 등 추가 통화완화 정책을 당분간 유지할 수 있을 것으로 전망된다. 이 때문에 글로벌 환율전쟁도 격화될 가능성이 크다. 그동안 상당수의 신흥국은 경기방어를 위해 속속 기준금리를 인하했지만 달러화 강세로 외국인 자금이 유출되는 바람에 딜레마에 빠져 있었다. 페루가 대표적인 사례다. 최근 페루 중앙은행은 솔화 가치가 더 추락할 수 있다는 우려에 시장의 예상을 깨고 3.25%로 동결한 바 있다.

태국 중앙은행의 경우 금융불안 위험에도 지난주 기준금리를 1.75%로 0.25%포인트 인하했다. 경기부진이 심각한 양상을 띠자 "그나마 연준의 금리인상 이전이 기회"라는 절박한 심정 아래 통화완화 조치를 단행했지만 이번에 부담을 덜 수 있게 됐다.

아울러 인도 중앙은행 역시 오는 6월과 4·4분기에 각각 0.25%포인트씩 추가 금리인하를 단행할 것으로 예상되고 있다. 브라질은 정반대의 경우다. 브라질은 이달 초 폭등하는 물가와 헤알화 가치 하락을 막기 위해 기준금리를 6년 만에 최고 수준으로 올렸다. 하지만 달러화 강세가 진정될 기미를 보일 경우 통화긴축의 압박이 다소 줄어들 것으로 관측된다. 한국은행 역시 통화정책 운신의 폭이 넓어지면서 금리를 추가 인하할 것이라는 전망이 일각에서 나오고 있다.

하지만 신흥국 금융시장에 대한 글로벌 투자가들의 시선이 회의적인 만큼 자금유출이 재개되면서 또다시 신흥국 중앙은행들이 궁지에 몰릴 것이라는 우려도 크다. 소시에테제네랄의 베누아 안 신흥시장 수석전략가는 "연준의 비둘기적 신호에도 신흥국 시장의 안심 랠리는 오래가지 못할 것"이라며 "글로벌 투자가들은 결국 연준이 금리를 올린다는 데 주목해 자금을 배정할 것"이라고 내다봤했다. 최근 크리스틴 라가르드 국제통화기금(IMF) 총재도 "미국의 금리인상 과정이 잘 관리되더라도 금융시장 변동성이 커질 것"이라며 "신흥국에서 지난 2013년 긴축 발작 때처럼 자금이 이탈할 수 있다"고 경고했다.