|

|

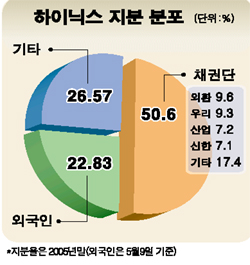

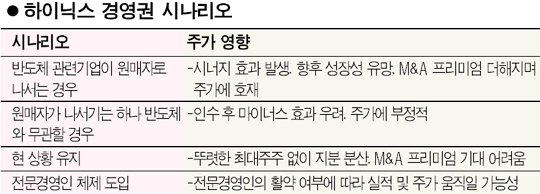

하이닉스는 전체 발행주식의 절반 이상을 채권단이 보유하고 있는 최대 인수ㆍ합병(M&A) 매물 중 하나다. 반도체업황 호조 기대감으로 주가는 3만원을 훌쩍 넘었다. 올초 기록한 사상 최고가는 3만9,050원. 인수자 입장에서는 부담이 될 수 밖에 없는 상황이다. 이 때문에 하이닉스는 선뜻 인수하려는 주체도 등장하지 않고 있다. 다른 종목들처럼 M&A 이슈가 나올 때마다 ‘경영권 프리미엄’을 이유로 주가가 급등하는 모습도 찾기 어렵다. 최근 하반기 업황 개선에 따른 실적개선 예상으로 상승세를 보이던 하이닉스 주가는 10일 채권단이 최대 14%의 지분을 추가로 매각할 방침인 것으로 알려지면서 급락했다. 하이닉스 채권단은 전날 하이닉스 지분 9~14%를 분리해 매각하기로 결정했다. 연말을 전후해 채권단이 갖고 있는 하이닉스 지분 50.3%를 일괄 매각한다는 방침을 전격 수정한 것이다. 지난해 10월 1차 지분(23.7%) 매각 시에는 국내외 금융투자사들이 지분을 받아갔다. 일단 당장 나올 9~14%의 지분은 1차 매각 때와 마찬가지로 재무적 투자자들이 거둬갈 가능성이 높은 것으로 업계에서는 보고 있다. 문제는 이후 나머지 36% 지분을 누가 가져갈 것인지에 달려있다. 전문가들은 반도체 관련기업이 하이닉스 지분 일부를 인수해갈 경우 주가에 M&A 프리미엄이 반영되면서 최상의 시나리오가 될 수 있겠지만 이 같은 가능성은 높지 않을 것으로 보고 있다. 이민희 CJ투자증권 애널리스트는 “반도체 관련 기업이 하이닉스를 인수해갈 경우 양측 사업간 시너지 효과가 발생하면서 성장성이 높아지는 등 주가에 긍정적일 수 있다”고 말했다. 최근 하이닉스와 합작으로 중국에 반도체공장을 설립한 ST마이크로가 가장 유력한 후보로 거론되고는 있으나 공식적인 입장은 밝히지 않고 있는 상태다. 반면 반도체업종과 무관한 업체가 하이닉스를 인수할 경우 오히려 주가에 마이너스가 될 수 도 있다. 인수 소식이 전해지면서 짧게 M&A 프리미엄으로 주가가 오를 수는 있겠지만 사업 연관성 및 영업의 효율성이 떨어질 수 있다는 지적이다. 또 원매자가 나타나지 않을 경우 나머지 지분에 대해서도 채권단이 블록세일을 재추진할 가능성도 배제할 수 없다. 이 경우 POSCO나 KT 등처럼 뚜렷한 대주주가 없는 기업으로 남게 된다. 하이닉스는 유상증자 및 전환사채(CB) 발행을 통해 약 7억달러(7,000억원)을 조달할 계획이라는 점에서도 지분이 여러 곳으로 분산될 가능성을 높게 하는 대목이다. 이 경우 M&A 프리미엄은 기대하기 어려우며 주가는 펀더멘털에 따라서만 움직일 전망이다. 또 현 상황이 그대로 유지되면서 전문경영인 체제를 도입한다면 전문경영인의 역할에 따라 기업실적 및 주가가 좌우될 가능성이 있다고 전문가들은 내다봤다. 그러나 전문가들은 하이닉스의 경우 M&A 이슈와 관계없이 기업 자체의 펀더멘털로 접근해도 현 주가는 저평가된 상태이기 때문에 사야 한다고 주장하고 있다. 민후식 한국증권 애널리스트는 “하이닉스는 낸드플래시 메모리 수요기반이 안정된 가운데 비용경쟁력이 재차 확인되고 있다”면서 “밸류에이션 측면에서 시장보다 낮은 평가를 받고 있다는 점에 주목해야 한다”고 말했다.