| | 조재훈 대우증권 투자분석부 이사

|

|

우리금융은 순이자마진이 전 분기 대비 10bp 이상 개선되면서 1ㆍ4분기 양호한 실적을 달성한 것으로 추정된다. 대손충당금은 성원건설ㆍ남양건설 법정관리 신청 등으로 늘어날 것으로 예상된다.

그러나 하이닉스 매각이익이 약 2,200억원 정도 유입될 수 있다는 점에서 충당금 추가 적립에 대한 부담을 상당 부분 상쇄할 것으로 예상되며 약 5,000억원 정도의 순이익이 발생할 것으로 전망된다.

우리금융 민영화와 관련된 이슈의 경우 우리금융이 어떤 은행과 결합하는가에 따라 투자전략이 달라질 것으로 보인다. 우선 우리금융과 하나금융지주가 결합한다고 상정할 경우 우리금융과 하나금융지주가 수혜를 볼 수 있다.

하나금융의 경우 지난해 인수에 필요한 자금 마련 차원에서 증자 가능성이 대두됐던 점이 주가에 부담 요인이 됐지만 최근 공시에서 증자 가능성이 없음을 밝혔다는 점에서 증자에 따른 주가 할인 요인은 이전보다 낮아질 것으로 예상된다.

우리금융과 하나금융지주가 결합하는 경우 KB금융과 외환은행의 결합 가능성이 높아 보이는데 이 때는 KB금융이 수혜를 볼 수 있을 것으로 판단된다. 잉여자본의 적절한 활용을 통한 사업모델 강화가 긍정적인 포인트라고 판단된다.

다음으로는 우리금융과 KB금융이 결합하는 경우인데 이 때는 하나금융지주가 외환은행을 인수할 가능성이 높아진다고 판단된다.

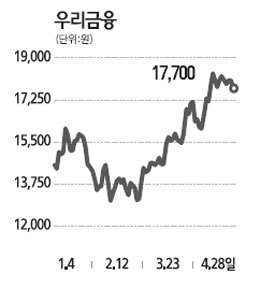

우리금융과 KB금융의 조합은 초대형 은행의 탄생이라는 점에서 긍정적으로 해석할 수도 있지만 효율성 측면에서는 그다지 긍정적이지 않을 수 있다고 판단된다. 우리금융은 어떠한 인수합병(M&A) 조합에서도 수혜를 볼 수 있을 것으로 보여 장부가치까지 주가가 상승할 여력이 있는 것으로 전망된다.