|

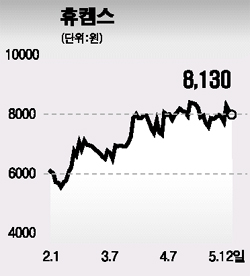

유가증권시장의 중견 상장사인 휴켐스가 부산 지역의 신발업체인 태광실업에 매각된다. 14일 관련 업계에 따르면 휴켐스 최대주주인 농협중앙회는 정밀화학업체인 휴켐스 매각의 인수협상대상자로 태광실업을 선정했다. 농협은 이를 지난 12일 매각 주간사인 삼정KPMG를 통해 인수 참여업체들에게 통보했다. 농협은 보유 주식 2,129만여주(지분율 56.0%) 가운데 979만여주(46.0%) 가량을 매각할 계획이다. 농협이 나머지 지분 10%를 계속 보유하기로 한 것은 자회사인 남해화학과 휴켐스간의 사업 연관성을 고려했기 때문으로 풀이된다. 매각 가격은 주당 1만9,000원 안팎으로 총 매각 금액은 1,800억원 가량에 이른다. 휴켐스는 이와 관련해 농협과 오는 19일까지 양해각서(MOU)를 체결할 예정이다. 농협의 한 관계자는 “경쟁 입찰에 나선 결과 고용보장, 입찰금액 등 여러 측면에서 태광실업이 유리한 조건을 제시했다”고 설명했다. 이에 대해 업계의 한 관계자는 “지난 12일 주가가 8,130원임을 감안하면 인수 가격이 예상보다 높다”면서도 “휴켐스의 성장성과 자산가치에다 경영권 프리미엄이 붙었기 때문”이라고 해석했다. 휴켐스는 지난 2002년 9월 남해화학으로부터 물적 분할을 통해 설립된 정밀화학 핵심소재 업체로 지난해 매출 2,759억원, 영업이익 121억원을 기록했다. 자동차 내장재, 건축용 페인트, 폴리우레탄 등의 핵심소재가 되는 DNT, 질산, MNT, 톨루이딘 등이 주력 생산품이다. 비상장사인 태광실업은 대표적인 부산 토종 기업으로 노무현 대통령이 후보시절 후원자였던 박연차씨가 회장이다. 한편 이재원 유화증권 애널리스트는 휴켐스에 대해 “사업 다각화 차원에서 청정개발체제(CDM) 사업을 진행이어서 내년에는 탄소 배출권을 판매해 연간 45억원의 수익을 낼 것”이라며 적정주가로 1만2,000원을 제시했다. 이 애널리스트는 “올해 말까지 희황산 농축 시설을 완공해 내년부터 연간 57억원의 원가 절감이 가능하고 올해부터 공장가동률도 정상화될 것”이라며 “올해와 내년 영업이익이 전년보다 각각 29.5%, 66.3% 늘어나는 등 실적 턴어라운드가 예상된다”고 덧붙였다.