|

정부의 공공기관 부채 관리 방침에 따라 채권 시장에서 공사채 물량 품귀 현상이 벌어지면서 공사채의 인기가 치솟고 있다.

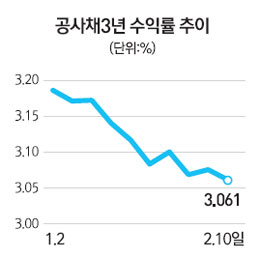

11일 금융투자업계에 따르면 공사채(AAA 기준) 1년 만기 유통금리는 연초 2.788%에서 지난 10일 기준 2.730%로 0.058%포인트 하락했다. 3년 만기 금리는 같은 기간 3.186%에서 3.061%로 0.125%포인트 떨어졌다. 이에 따라 공사채 3년 만기와 국고채 3년 만기의 스프레드는 연초 0.273%포인트에서 0.216%포인트로 축소됐다. 국고채와 비교한 금리 차가 줄어든다는 것은 공사채의 가격이 상승한다는 것을 뜻한다.

공사채의 몸값이 오르는 것은 최근 정부의 공공기관 부채 관리 방침에 따라 공기업들이 사채 발행을 줄이면서 예전보다 공사채 물량이 시장에 덜 풀리고 있기 때문이다. 채권업계에 따르면 지난해 1월 공사채 발행규모는 3조1,700억원으로 전년 같은 기간 7조7.600억원 보다 무려 59% 감소했다. 지난해 12월과 올해 1월 들어서는 공사채 발행액이 만기상환액을 밑도는 현상도 나타나고 있다. 두 달 연속 공사채 발행액이 만기액을 밑돈 것은 지난 2006년 11~12월 이후 처음이다.

이 같은 현상은 당분간 지속될 것으로 보인다. 다수의 공공기관이 부채를 줄이기 위해 공사채 발행을 줄일 것으로 보이기 때문이다.

신한금융투자가 주요 30개 공기업을 대상으로 설문조사를 한 결과 한국토지주택공사· 한국가스공사 등 10여개 기업이 “올해 채권 발행 규모를 줄일 것”이라고 답했다.

김은기 한화투자증권 연구원은 “미국의 테이퍼링 이후 주식시장보다는 채권시장 투자 수요가 높은 상황인데 공사채 공급 물량은 줄어들면서 수급 측면에서 매력이 높아질 수 있다”며 “우량 회사채만큼의 이자를 주는데다 정부의 지원 가능성만 변하지 않는다면 AAA등급이 안정적으로 유지될 것으로 보여 수요가 지속될 것”이라고 내다봤다.

일반 투자자들은 증권사를 통해 최소 1억원 단위로 공사채에 투자할 수 있다. 현재 KDB대우증권은 한국토지주택공사가 발행한 토지주택채권·한국산업단지공단이 발행한 산업단지공단 채권 등을 판매하고 있다. 대체로 잔존만기는 1년 안팎이다.