|

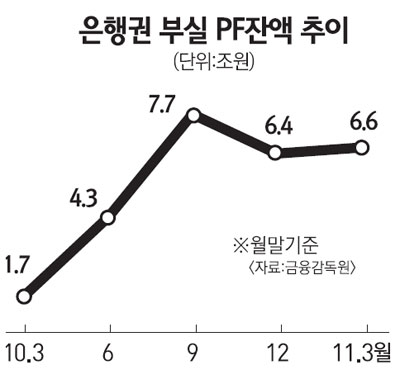

금융권은 정부의 '5ㆍ1 대책'으로 부실 부동산 프로젝트파이낸싱(PF)을 추가로 털어낼 수 있게 됐다는 입장을 보였다. 이날 국토해양부는 부실 PF 사업장 50~60곳을 공공에서 사들여 한국주택공사(LH)의 보금자리주택으로 공급하겠다는 뜻을 밝혔다. 뒤집어보면 금융권에서는 그만큼의 부실 PF 사업장을 매각할 수 있게 되는 셈이다. 금융감독당국의 관계자는 "공공에서 산다는 PF 대출의 정확한 금액은 알지 못하고 국토부 측에서 수요조사를 하고 있는 것으로 안다"며 "매입가격이 문제겠지만 은행이나 저축은행 입장에서는 부실 PF를 처리할 수 있는 기회"라고 말했다. 금융권에서는 매입규모가 5,000억원에서 1조원 사이가 되지 않겠느냐고 보고 있다. 아울러 이날 처음으로 공개된 'PF 정상화 뱅크(PF 배드뱅크)'에 대한 감독당국의 공식자료에 따르면 부실 PF 사업장 구조조정을 담당할 PF 정상화 뱅크에서는 기존에 알려진 것과 달리 은행뿐만 아니라 보험이나 저축은행 등 2금융권의 PF 대출도 일부 매입해줄 예정이다. 감독당국은 PF 사업장 전체 채권 중 은행의 부실 PF채권이 75% 이상인 사업장을 우선 사들일 것이라고 밝혔다. 이는 매입대상인 부실 PF채권에 포함돼 있는 보험이나 저축은행 등 타업권의 PF채권도 같이 처리해준다는 의미라고 감독당국 관계자는 설명했다. 그동안 시중은행들은 은행이 출자해서 만드는 PF 배드뱅크가 타업권의 부실 PF를 매입해서는 안 된다고 주장해왔고 당국은 "은행 것만 매입하게 될 것"이라는 입장을 밝혀왔었다. 금융권의 관계자는 "부실 PF를 처리할 수 있는 길이 추가로 열린다는 데 의미가 있다"고 전했다. 한편 지난 3월 말 현재 은행권의 PF 대출규모는 약 36조6,400억원 수준. 이 중 약 18%에 해당하는 6조6,000억원 규모의 PF 대출이 부실채권이다. 은행들의 부실 PF 잔액은 지난해 6월 4조3,000억원에서 7조7,000억원으로 급증했다가 지난해 말 6조4,000억원으로 감소했었다. 은행권의 부동산 PF 부실채권 비율도 지난해 말 16.44%에서 3달 만에 1.57%포인트나 상승했다. 부동산 PF 부실의 뇌관으로 지목 받는 저축은행의 PF 대출규모는 지난해 말 현재 약 12조원에 달한다. 금융당국은 올해 저축은행의 부실 PF채권 규모가 3조8,000억원에 달할 것으로 예상한다. 저축은행의 PF는 담보가 없는 단기신용대출 형태의 브리지론(땅 매입자금 대출)이 대부분이어서 부실 위험도가 매우 높은 것으로 알려졌다.