|

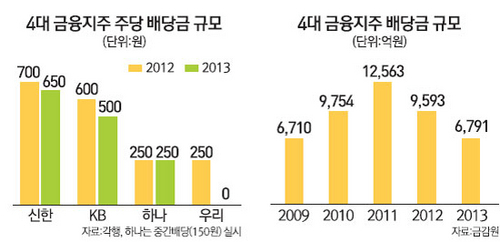

4대 금융지주의 배당 규모가 수익성 악화 여파로 전년 대비 2,800억원가량 줄어든 6,791억원으로 집계됐다.

우리금융이 대규모 적자로 배당을 못하게 됐고 다른 지주들도 주당 배당금을 대부분 줄였기 때문이다. 특히 이 같은 배당 규모는 금융위기 당시인 지난 2009년과 거의 같은 수준이다.

국내 금융회사의 비즈니스 여건이 악화됐음을 배당 규모를 통해서도 간접적으로 유추할 수 있는 대목이다.

하지만 순이익 가운데 주주에게 돌아가는 배당금 비율을 나타내는 배당성향은 모두 올라 대조를 보였다. 외국인 및 국내외 기관투자가 등으로부터의 배당 요구 등을 반영한 데 따른 것이다. 대형 금융지주의 한 고위 관계자는 "국내외 경기 불황에 따른 손익 저하로 금융 여건이 어려운 상황이지만 투자자들의 배당 니즈(수요)에 대한 적절한 합의점을 찾기 위해 노력하지 않을 수 없었다"며 "실제로 국민연금이 대주주로서 배당을 늘려야 한다는 요구를 해오기도 했다"고 말했다.

◇배당성향 상승 폭, 하나가 가장 커…신한>KB>하나順=금융지주들은 이달 말 주주총회에서 의결할 배당 규모를 확정한 상태다.

주당 배당금을 보면 신한지주가 650원으로 2012년보다 50원 줄었고 KB도 100원 적은 500원으로 확정했다. 중간배당을 50원 줄였던 하나지주는 기말배당을 250원으로 지난해와 동일한 수준에서 결정했다. 조세특례제한법 개정안 처리가 국회에서 불발되며 지난해 5,963억원의 손실을 낸 우리금융은 배당을 접었다.

이익 규모는 확연히 줄어든 데 비해 배당금 규모는 크게 줄이지 않으면서 배당성향은 더 높아졌다. 지난해 1조9,028억원의 순이익을 올린 신한의 배당성향은 16.2%로 전년보다 1.9%포인트 상승했다. KB도 15.1%의 배당성향을 기록, 지난해 13.6%보다 1.5%포인트 올랐다.

특히 눈에 띄는 것은 하나금융으로 배당성향 상승 폭이 5.7%포인트에 달해 12.4%를 기록했다. 지난해 이익 규모가 대손충당금 규모가 크게 늘면서 1조원을 밑돌았지만 주당 배당금 규모를 예년 수준에 맞춰 배당성향의 상승 폭이 컸다. 금융지주들이 불황에 신음하면서도 배당액을 크게 줄이지 않는 데는 주가 관리 등이 자리한다.

한 금융권 고위 인사는 "경영이 어렵다는 이유로 배당을 대폭 감소시키면 주가에 주는 충격이 커진다"며 "어느 정도는 배려하지 않을 수 없다"고 말했다.

그는 "다만 건전성을 도외시할 수 없는 만큼 당국의 지도에 따라 대손충당금과 대손준비금 등을 충실히 쌓고 있다"고 강조했다.

◇배당 규모, 금융위기 이후 가장 적어=수익이 줄면서 전체 배당금 규모는 2012년에 비해 2,802억원 줄었다. 4대 지주의 배당금 규모는 2011년 1조2,563억원을 기록한 뒤 2년 연속 감소했다.

배당금 규모만 보면 6,791억원으로 금융위기 상황이었던 2009년(6,710억원)보다 조금 많은 수준이다. 저금리 기조가 정착해 수익에서 큰 비중을 차지하는 예대마진이 크게 줄었고 불황이 장기화하면서 기업 여신의 부실률도 높아진 때문이다. 특히 KT ENS 등의 사기 대출 사건마저 발생하면서 대손충당금 규모는 더 불었다.

금융권의 한 관계자는 "금융사 실적이 크게 악화되는 상황이라 앞으로가 더 문제"라며 "외국인 주주 등의 고배당 요구를 외면하기 힘든 상황에서 수익성을 끌어올릴 뾰족한 방안도 보이지 않아 고민이 클 수밖에 없다"고 말했다.