|

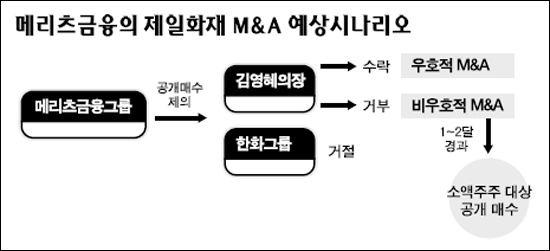

메리츠금융그룹이 제일화재 주식을 장내에서는 매입하지 않는 대신 김영혜 제일화재 이사회 의장과 한화그룹 계열사들이 보유중인 제일화재 지분에 대해 공개 매수를 제안했다. 메리츠는 이런 제안이 받아들여지지 않을 경우 약 한 달 후에 소액주주를 대상으로 주식공개매수에 나서기로 했다. ê28일자 본지 10면 참조 메리츠화재는 28일 이사회를 열어 제일화재 주식의 장내 매입을 중단키로 결정했다고 발표했다. 원명수 메리츠화재 대표이사 부회장은 “주식시장 장내에서 제일화재 주식을 추가로 사지는 않을 것이며, 제일화재 김 의장과 한화그룹 계열사에 주식공개매수를 제안한다”고 밝혔다. 메리츠금융그룹이 장내 매수를 중단키로 한 것은 더 이상 장내에서 한화그룹과의 지분경쟁을 계속할 경우 제일화재 주가 급등을 가져와 한달 후 추진하게 될 소액주주에 대한 주식공개매수 비용도 덩달아 늘어나기 때문이다. 메리츠금융의 제일화재 지분은 11.5%, 김영혜 의장과 한화그룹의 지분은 33.9%에 이른다. 따라서 메리츠금융이 KB자산운용(6.5%), 그린화재(2.7%) 등을 우호세력으로 확보하지 못할 경우 경영권을 인수하려면 30% 이상의 지분을 추가로 확보해야 한다. 이 경우 주식매입자금은 2,000억원을 웃돌 것으로 보인다. 메리츠화재는 자사가 M&A를 제의하기 전부터 김 의장이 보유했던 지분 21.0%에 대해서는 경영권 프리미엄을 인정해 주당 3만원, 김 의장이 추가로 취득한 5.0%와 한화그룹 계열사가 보유한 9.0% 등 총 14.0%에 대해서는 주당 2만원의 인수가격을 제시했다. 원 부회장은 “김 의장과 한화그룹이 주식공개매수에 응하지 않을 경우 소액 주주들을 대상으로 주식공개매수에 나설 계획”이라며 “소액 주주 지분에 대해서는 메리츠화재가 산정한 제일화재에 대한 가치평가를 바탕으로 매수가격을 정할 것”이라고 말했다. 한편 한화그룹은 주식공개매수에 응하지 않겠다는 입장을 밝혔으며, 제일화재 김영혜 의장도 공개매수 제안을 거부하는 방향으로 입장을 정리한 것으로 알려졌다. 따라서 메리츠금융그룹은 소액 주주들을 대상으로 한 공개매수에 나설 수 밖에 없으나 실현 가능성은 낮은 것으로 지적된다.