|

지난달까지만 해도 시중 자금을 블랙홀처럼 빨아들였던 장기 회사채의 인기가 최근 들어 빠르게 식고 있다. 대신 3년 만기 회사채의 수요는 급증하는 등 회사채 발행 시장에 변화조짐이 감지되고 있다. 이에 따라 일부 기업에서는 장기채 물량을 줄이고 단기채 발행을 늘리는 등 이전과는 전혀 다른 모습이 나타나고 있다.

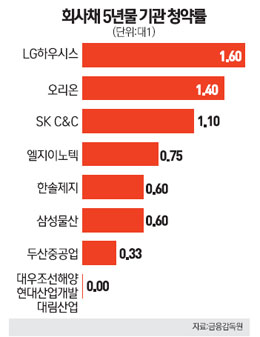

25일 증권업계에 따르면 이달 들어 5년물 이상의 회사채를 발행한 유가증권시장 상장사 10개 곳 가운데 기관 수요예측에서 청약 경쟁률이 미달한 곳은 두산중공업 등 7곳에 달하는 것으로 나타났다. 특히 이달 중순 이후 회사채를 발행한 기업 가운데 유효 경쟁률을 기록한 곳은 오리온 등 3개사에 불과했다. 지난달까지만 해도 장기물에 대한 수요가 넘치면서 초과 발행을 했던 것과는 확연히 다른 모습이다.

실제로 두산중공업은 지난 21일 회사채 발행 금액을 당초 2,000억원에서 1,900억원으로 100억원 줄이기로 최종 확정했다. 발행 물량 축소의 가장 큰 이유는 당초 600억원 규모로 모집하려 했던 5년물에 대한 수요가 예상을 크게 밑돌면서 발행 규모를 400억원으로 줄였기 때문이다. 두산중공업이 지난 20일 기관투자자를 대상으로 실시한 수요 예측에서 입찰에 응한 기관물량은 200억원에 불과했다. 이에 따라 두산중공업은 발행액보다 많은 수요가 몰린 3년물의 규모를 400억원에서 600억원으로 늘려 모자라는 금액을 맞추기로 했다.

지난 22일 2,000억원어치의 회사채를 발행한 삼성물산 역시 단기물에는 청약이 몰렸지만 장기물은 기대에 크게 못 미쳤다. 신용등급 AA-의 우량 회사채였음에도 불구하고 삼성물산이 제시한 5년물(2,000억원)은 기관투자자들의 청약 물량이 300억원에 불과했다. 3년물(2,000억원)에 대한 유효수요 물량이 발행액을 100억원 초과한 것과는 대조적인 모습이다. 이외에 LG이노텍, 한솔제지, 현대종합개발 역시 5년물 청약이 미달했고, 동부건설은 단 한건의 입찰도 없었다.

이러한 장기채 외면 현상에 대해 일각에서는 최근 나온 물량들이 대부분 건설과 중공업 등 업황 부진에 시달리고 있는 곳이라는 점을 제시하기도 한다. 한 증권사의 회사채 발행 담당자는 "많은 기업들이 선발행을 통해 자금을 확보한 상태며 지금 나오고 있는 회사채들은 자금 사정이 어려운 건설 관련 기업 등이 대부분"이라며 "투자자의 입장에서 위험도가 높은 기업을 길게 가져갈 필요가 있겠느냐는 판단을 하고 있는 것으로 보인다"고 지적했다.

하지만 상당수 전문가들은 최근 시장 환경이 변하면서 발행사와 투자자간의 눈높이가 달라졌다는 점에 주목하고 있다. 업계의 한 관계자는 "그 동안 하향곡선을 그리던 시중금리가 최근 상승세로 돌아서며 회사채 발행 시장에도 영향을 미치고 있는 것으로 보인다"며 "투자자들은 금리가 더 이상 하락하기 힘들다는 생각에 채권이 좀 더 싸게 나올 때 까지 기다려보자는 생각을 가진 반면, 발행사는 금리가 하락할 당시의 금리로 발행하려는 입장을 보이고 있어 온도차가 있는 것 같다"고 평가했다.

앞으로 전망에 대해서는 아직 유동적이라는 평가가 지배적이다. 아직 시중 금리의 행보가 불안하기는 하지만 보험 등 기관 투자자의 장기수요가 여전히 존재하기 때문이다. 증권사의 채권딜러는 "연말이 가까워지면서 일단 회사채 발행이 주춤하는 모습을 보이고는 있지만 기관의 장기물 수요가 여전하기 때문에 내년 이후에는 상황이 다시 바뀔 수도 있을 것"으로 내다봤다.