|

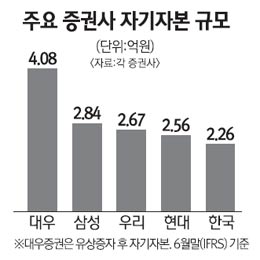

-1조4,000억원 증자, 대형 IB업무 준비 마쳐 대우증권이 대형투자은행(IB)의 자격요건을 갖추기 위해 1조4,000억원에 달하는 대규모 유상증자를 단행한다. 이로써 대우증권은 국내 증권업계에선 처음으로 자기자본 4조원의 초대형 증권사로 재탄생하게 된다. 대우증권은 7일 공시를 통해 1조4,000억원 규모(약 1억3,660만주)의 유상증자를 실시키로 했다고 밝혔다. 신주 배정기준일은 이달 23일, 구주주 청약은 10월31일과 11월1일 양일간 실시된다. 주금납입일은 11월3일이다. 지난 6월말 현재 대우증권의 자기자본 규모는 약 2조6,800억원 수준. 따라서 이번 증자로 대우증권의 자기자본은 자본시장법 개정안에서 규정하고 있는 ‘종합금융투자사업자(대형IB)’의 자기자본 3조원을 훨씬 뛰어넘는 4조800억원으로 늘어나 국내 증권사로는 처음으로 자기자본 4조원 시대를 열게 됐다. 종합금융타자사업자의 자격 요건을 갖추게 되면 헤지펀드에 대한 자금 제공 등을 하는 ‘프라임브로커’ 업무를 할 수 있게 된다. 대우증권은 이번 증자를 통해 확보된 자금을 바탕으로 해외금융시장 진출을 강화하고 자기자본투자(PI), 프라임브로커리지서비스 시장 선점, 기업신용공여 등 고부가 전략사업에 집중 투자할 계획이다. 유성춘 대우증권 경영지원본부장은 “이번 증자는 글로벌 경쟁력을 강화하고 신규 사업영역에서의 주도권을 선점하기 위한 포석”이라며 “이로써 앞으로 글로벌 IB로 한단계 도약할 수 있는 초석을 마련할 수 있게 됐다”고 말했다. 증권업계에서는 이팔성 우리금융지주 회장이 우리투자증권에 대해 3,000억원의 증자를 하겠다고 밝힌 데 이어 대우증권도 대규모 증자를 하면서 앞으로 증권사간 덩치키우기 경쟁이 본격화될 것으로 전망하고 있다. 특히 헤지펀드 도입에 따른 프라임브로커리지 서비스 시장을 선점하기 위해서는 무엇보다 자본금 규모를 키우는 게 급선무여서 삼성증권과 현대증권, 우리투자증권, 한국투자증권 등 다른 증권사들도 대규모 증자가 불가피하다는 지적이다. 증권업계의 한 관계자는 “프라임브로커서비스를 하기 위해서는 기본적으로 자본력이 뒷받침돼야 한다”며 “이번 대우증권의 대규모 증자를 계기로 증권업계에는 또 한번의 증자 열풍이 불어올 가능성이 높다”고 내다봤다.