|

|

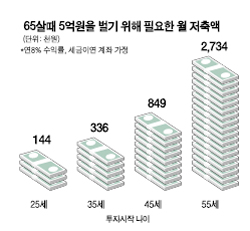

"출발 10년 빠르면 노후자금은 2배로" [편안한 노후설계] 집장만·자녀교육등 돈쓸 곳 많아도 지금 당장 저축 시작해야 관련기사 • "출발 10년 빠르면 노후자금은 2배로" • 금융사들 '준비된 노후' 토탈서비스 • 내 노후자금 얼마나 있어야할까… • PB들이 말하는 은퇴준비 전략 • 변액보험 단골추천 메뉴 • 다양한 실버 금융상품 쏟아진다 • "민영건보로 의료비 걱정 더세요" • '연금형 보험' 들면 은퇴후도 "든든" • 마땅한 노후대책 없다면 '집담보 연금' • 복합금융점포‘만능도우미’ • 맞춤형 상담서비스 받으세요 ‘한 손에 막대 들고 또 한 손에는 가시를 쥐고, 늙는 길은 가시 덩굴로 막고, 찾아오는 백발은 막대로 치려고 했더니, 백발이 제가 먼저 알고 지름길로 오더라.’ 고려 말의 역동(易東)선생 우탁이 시간의 흘러감, 늙음은 인간의 힘으로 어쩔 수 없음을 은유적으로 표현한 시조다. 700여년이 지난 지금, 인간의 생체수명은 옛 사람들이 상상했던 수준을 훌쩍 넘어섰다. 평균 수명 100세 시대가 눈 앞에 다가왔다. 인류의 꿈이자 희망인 수명 연장이 현실로 실현되고 있다. 하지만 경제적 수명은 짧아졌다. 외환위기 이후 평생 직장은 사라지고, 사오정(45세 정년) 시대는 냉정한 현실이 됐다. 사망은 늦어지는데 은퇴는 빨라지면서 둘 사이의 간극은 점점 더 벌어지는 중이다. 은퇴 이후의 노년을 준비할 수 있는 시간은 짧아지는 반면 벌어놓은 돈으로 먹고 살아야 하는 노후 기간은 길어지고 있다. 고령화-저출산이 사회적 이슈가 되면서 늙음에 대한 준비, 노후설계가 새로운 화두로 떠올랐다. 불과 10년 전만해도 ‘노후준비’라는 말 자체도 생소했고 관심도 없었다. 그러나 최근의 설문조사 결과 한국인의 50%는 ‘은퇴 이후 돈 걱정이 된다’고 답했다. HSBC가 1,000명의 한국인을 대상으로 설문조사를 진행한 결과도 흥미롭다. 노인에 대한 재정지원은 누가 해야 하는 질문에 대해 ‘정부가 해야 한다’는 응답이 46%로 가장 많고, ▦가족 38% ▦본인 14% 등으로 나타났다. 하지만 실제 60~70대 노인의 가장 중요한 수입원은 본인이 4점 만점에 3.5점으로 가장 높았고, ▦가족 3.1점 ▦정부 2.2점 ▦회사 1.2점 등의 순으로 조사됐다. 또 국정홍보처의 설문조사에서는 응답자의 34%, 즉 3명 중 한명 꼴로 ‘노후를 전혀 준비하지 않고 있다’고 답했다. 노후는 정부가 책임져야 한다고 생각하고 손 놓고 있다가는 제대로 준비되지 않은 은퇴를 맞는 경우가 많다는 것이다. 노년은 젊을 때 생각하는 것과 큰 차이가 난다. 젊을 때는 별 것 아닌 체력이나 푼돈이 늙고 나면 그렇게 아쉬울 수 없다. 노후준비는 젊을 때 시작해야 하지만, 젊을 때는 노년을 예상하기 힘들어 미리 준비하기가 어렵다. 노후준비에 대한 인식의 전환은 ‘지금 우리가 기대하는 것보다 20년 이상 더 산다’는 것과 ‘더 많은 자금이 필요하다’는 것, 그리고 노후에 가장 위험한 것은 ‘가진 돈 보다 더 오래 살 위험’, ‘돈이 부족할 위험’ 이라는 것을 받아들이는 데서 시작한다. 아무리 돈을 많이 모아뒀다고 해도 예상보다 더 오래 살면서 노후자금이 바닥난다면 노후준비는 결국 실패한 셈이다. 노후대비의 ‘왕도’는 ‘지금 당장 시작한다’는 것이다. “지금도 먹고 살기 힘든 데 어떻게 노후를 준비할 수 있느냐”고 반문할 수 있다. 결혼ㆍ집 장만ㆍ자식 교육 등으로 허리가 휘어지는 상황에서 먼 미래인 노후까지 생각할 겨를이 없는 경우가 많다. 하지만 ‘돈 모으기’에는 ‘복리’라는 마술이 작용하기 때문에 빨리 출발할수록 목표를 보다 쉽게 달성할 수 있다. ‘미래는 나중에 준비하고, 일단 지금 당장 필요한 것부터 하자’는 생각으로 ‘저축과 투자’를 늦게 시작하면 목표를 달성하기가 그만큼 어려워진다. 미루면 미룰수록 그에 대한 비용은 기하급수적으로 증가한다. 그렇다면 젊을 때 푼돈을 모아서 저축한 것과 조금 늦게 저축을 시작한 것은 얼마나 차이를 보일까. 수익률 연8%, 세금은 나중에 내는 투자상품의 경우를 비교해보자. 25세 때 마음을 먹고 하루에 1,700원, 한 달에 5만원씩 저축한다면 40년 후인 65세 때는 1억6,209만원을 모을 수 있다. 10년 늦게, 즉 35세 때부터 매월 5만원씩 모은다면 30년 후인 65세 때는 7,088만원이 된다. 30년을 저축했지만, 10년이 늦은 탓에 절대 금액은 절반에도 못 미치게 된다. 이자에 이자가 붙은 복리가 이런 결과를 낳는다. 다시 10년 더 늦은 45세때부터 돈을 모으기 시작하면 65세 때는 2,663만원을 모을 수 있다. 3,000만원도 못 되는 금액이다. 55세 때부터 65세까지 10년을 모으면 906만원에 불과하다. 하루에 1,700원, 한 달에 5만원을 저축하는 일은 마음 먹기에 따라 큰 일이 아니다. 하지만 먼저 출발했다면 1억6,000만원의 목돈을 쥐고, 늦었다면 20분의1인 900만원만 손에 쥐게 된다. 투자금액이 10만원, 20만원, 30만원… 등으로 커질수록 편차 또한 더 확대된다. 25세 때부터 10만원씩 저축하면 40년 후인 65세 때는 3억2,418만원이 된다. 월 저축액을 5만원에서 두 배로 늘렸기 때문에 모은 돈도 두 배로 늘어난다. 35세 때 시작하면 1억4,176만원, 45세 때는 5,726만원이 된다. 20년 전 투자를 시작해서 얻게 되는 금액의 5분의1 수준에 불과하다. 55세 때 시작하면 1,812만원 밖에 안 된다. 30년 동안 3억원 차이가 났다. 복리는 시간이 흐를수록 높은 승수효과를 발휘하기 때문에 젊을 때부터 차근차근 저축하는 게 중요하다. 그러나 늦었다고 출발을 포기하면 더 힘들어진다. 언제나 그렇듯 늦었다고 생각하는 그 순간이 가장 빠른 때다. 다행히 은행과 보험사 등 금융회사들이 고객들의 노후설계를 위한 다양한 서비스와 상품들을 속속 내놓고 있다. 서비스와 상품을 꼼꼼히 따지고 전문가의 도움을 받아 차근차근 준비하는 것이 편안한 노후를 보장하는 유일한 지름길이다. ◇특별취재팀 조영훈차장(팀장)ㆍ이병관ㆍ우승호기자 dubbcho@sed.co.kr 입력시간 : 2007/08/16 10:38