|

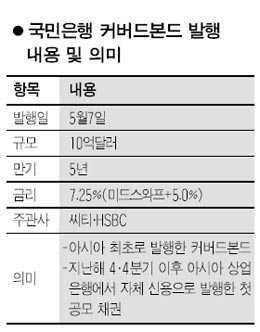

SetSectionName(); 국민銀, 亞 첫 커버드본드 발행 10억弗 규모… 자체 신용으로 새 외화조달 창구 개척 큰 의미 최형욱 기자 choihuk@sed.co.kr ImageView('','GisaImgNum_1','default','260'); 국민은행이 아시아 지역에서 처음으로 커버드본드 발행에 성공했다. 금융권은 유럽에서 일반화된 커버드본드 시장에 국내 금융회사가 첫발을 내디디며 새로운 외화자금 조달창구를 마련했다는 점에서 큰 의미를 부여하고 있다. 국민은행은 10억달러 규모의 커버드본드를 아시아 지역에서 처음으로 발행한다고 7일 밝혔다. 이 커버드본드는 지난해 4ㆍ4분기 이래 아시아 지역의 상업은행으로는 처음으로 정부 보증 없이 자체 신용으로 발행한 공모채권이라는 의미도 있다. 지난해 일본 신세이은행이 아시아에서 처음으로 커버드본드 발행을 추진했지만 금융시장 악화로 발행을 포기했다. 하지만 국민은행이 성공함으로써 과거 커버드본드 발행을 준비했던 신한은행과 우리은행 등도 발행을 추진할 것으로 예상된다. 커버드본드는 은행이 주택담보대출채권 등을 기초자산으로 발행하는 채권으로 모기지담보증권(MBS)과 비슷하다. 하지만 발행 은행이 해당 자산을 계속 보유하고 대출채권도 은행 장부에 그대로 남는다는 점이 다르다. 커버드본드 투자자들은 발행 은행이 파산하더라도 담보자산에 대한 우선변제권을 보장 받는다. 이번에 국민은행이 발행한 커버드본드의 만기는 5년, 발행금리는 7.25%로 채권 기준금리로 활용되는 미드스와프(mid-swap)에 500bp(5.0%포인트)를 가산해 결정됐다. 투자자들에게 처음 제시한 예상 금리보다 25bp 낮다. 최근 발행된 기업은행의 5년 만기 10억달러 외화채권의 발행금리가 미드스와프+500bp이고 국내에서 커버드본드 발행을 위한 제도적 기반이 없다는 점을 감안하면 무난한 수준에서 금리가 결정된 것으로 분석된다. 국민은행은 커버드본드 발행을 위해 국제신용평가사인 S&P와 무디스로부터 신용등급을 받았는데 당초 기대했던 ‘AAA’보다 낮은 ‘AA’, ‘Aa2’를 각각 받아 투자자 모집에 난항을 겪을 것이라는 전망이 우세했다. 하지만 막상 뚜껑을 열고 보니 청약과정에서 발행액의 6배에 이르는 60억달러의 주문이 몰렸다. 이 같은 성공에는 강정원 행장의 뚝심과 돌파력이 크게 작용했다는 게 국민은행 측의 설명이다. 강 행장은 현행법 내에서 커버드본드를 발행할 수 있도록 감독당국을 설득해 유동화계획 승인을 얻어냈다. 또 해외 로드쇼에 이례적으로 금융감독 당국의 담당자가 참석해 해외 투자가들을 안심시켰다. 결과적으로 자체 신용으로 해외공모채권을 성공시켜 정부의 보증부담을 줄이는 한편 커버드본드라는 새로운 영역을 개척한 것이다. 강 행장은 “어려운 글로벌 금융환경에서도 국민은행에 대한 투자자들의 신뢰가 높다는 것을 확인했다”며 “이번에 새로운 해외 자금조달 수단을 발굴해 다른 국내 은행들의 외화조달 경로도 다양해질 것으로 보인다”고 설명했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]