|

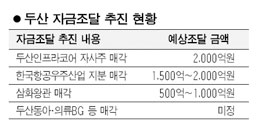

두산이 밥캣 인수에 따른 유동성 문제를 해결하기 위해 적극적으로 구조조정에 나서고 있다. 29일 업계에 따르면 두산인프라코어는 자사주 전체 혹은 일부를 매각하는 방안을 검토하고 있다. 두산인프라코어가 보유한 자사주는 총 1,180만주로 전체 주식의 7%가량에 해당된다. 시가를 기준으로 하면 약 2,000억원에 달하는 규모다. 회사 측은 자사주 매각시 시장충격을 최소화하기 위해 블록딜을 통해 장외에서 거래하는 방안을 모색하는 것으로 알려졌다. 두산의 한 관계자는 "두산인프라코어의 자사주 매각은 검토한 바 있지만 확정되지는 않았다"며 "밥캣 인수시 투입됐던 자금문제를 해결하기 위한 여러 방안 중 하나"라고 말했다. 두산은 이외에도 한국항공우주산업(KAI)의 지분 20.54%에 대한 매각도 추진하고 있다. 최근에는 에어버스의 모회사인 EADS와의 협상이 진행 중인 것으로 알려졌으며 한진그룹 등도 지분인수에 관심을 갖고 있다. 또한 병뚜껑을 생산하는 삼화왕관도 매각을 추진 중이다. 박용현 두산 회장은 이에 대해 지난 21일 열린 전국경제인연합회 회장단 회의에서 "자체적으로 구조조정안을 만들고 있다"며 "한달 정도 후에는 윤곽이 드러날 것"이라고 밝혔다. 두산이 이처럼 구조조정을 통한 자금조달에 나서는 것은 최근 주채무 계열 재무개선약정 대상에서 빠지는 대신 이른 시일 내에 자구안을 마련하기로 했기 때문이다. 특히 두산은 2007년 밥캣을 인수하기 위해 국내 7개 은행에서 29억달러를 조달할 때 밥캣의 모회사인 DII의 결합재무제표 기준 차입금 규모를 에비타(EBITA)의 5∼7배 이하로 유지한다는 약정을 맺었는데 이 조항을 유지하기 위해서도 자금이 필요한 상황이다. 채권단의 한 관계자는 "두산이 시장에서 우려하는 밥캣 리스크를 완화하기 위해 이른 시일 내에 조 단위의 자구안을 마련할 것"이라며 "자구안을 바탕으로 재무구조 개선작업을 자율적으로 추진할 방침"이라고 말했다. 두산은 글로벌 경기침체로 DII의 손실이 커지면서 지난달 채권단에 에비타 재무약정 요건과 10억달러 규모의 유상증자 대금 납입시기를 올해 말로 늦춰달라고 요청했다. 채권단은 이에 대해 전체 차입금 중 최소 5억달러 상환을 전제로 강력한 자구안을 요구하고 있다.