|

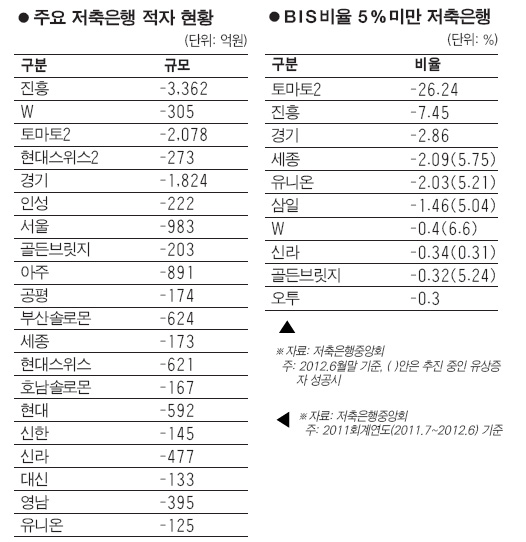

전국 93개 저축은행 가운데 절반에 가까운 43개 저축은행이 적자를 내면서 저축은행 업계에 비상이 걸렸다. 자칫 지난해와 올해 3차례에 걸친 대규모 구조조정에 이어 4차 구조조정이라는 쓰나미가 몰려올 것이라는 우려가 커지고 있기 때문이다. 저축은행 업계 관계자는 “전반적인 국내외 경기침체와 부동산 경기 불황으로 가계와 기업 여신의 연체가 급증했다”며 “이에 따라 대출자산의 건전성이 악화되면서 대손충당금 부담이 커졌고, 적자 규모도 크게 늘었다”고 말했다.

금융소비자들이 우선 눈여겨봐야 할 저축은행은 BIS비율 5%를 밑도는 곳들이다. 금융당국은 BIS비율 5% 미만이면 경영개선권고, 3% 미만이면 경영개선요구, 1% 미만이면 경영개선명령 등을 통해 구조조정을 단행한다. 특히 순자산(자산-부채) 가치가 마이너스(-)인 저축은행은 퇴출(영업정지)이라는 최악의 상황에 직면할 수 있다.

현재 퇴출이 유력한 저축은행은 토마토2 등 예금보험공사가 관리하는 저축은행 3곳이다. 이들은 이미 금융당국으로부터 부실금융기관으로 지정된 상태다. 현재 예보가 관리하는 저축은행은 진흥ㆍ경기ㆍ영남ㆍ호남솔로몬ㆍ부산솔로몬ㆍ토마토2ㆍ스마일 저축은행 등이다. 이 가운데 BIS비율이 5%를 밑도는 곳은 토마토2, 경기, 진흥 등 3곳이다.

일반 저축은행 가운데서도 BIS비율이 5%를 밑도는 곳이 적지 않다. 우선 대형 저축은행인 신라의 BIS비율이 -0.34%로 지난 3월말 5.0%보다 크게 하락했다. 신라는 지난 7월 50억원 가량의 유상증자를 단행했지만, 이를 감안한 BIS비율도 0.31%에 불과하다. 추가적인 자본확충이 없다면 퇴출까지는 아니더라도 혹독한 구조조정이 불가피하다는 얘기다. 부산의 우리저축은행은 금융당국으로부터 구조조정 유예조치를 받은 상황이라 당장 큰 문제는 없다. 서울저축은행의 경우 모회사인 웅진홀딩스가 법정관리를 신청한 상황이어서 추가적인 자본확충을 기대하기 어렵다. 국내 최대 저축은행인 현대스위스도 BIS비율이 3%대에 불과해 기준치를 밑돌고 있다. 현대스위스는 올해 말까지 BIS비율을 7%까지 끌어올려야 하며, 이를 이행하지 못하면 계열사인 현대스위스2ㆍ3ㆍ4의 대주주 자격을 잃는다. 현대스위스는 현재 자본확충을 위해 현대스위스3ㆍ4의 매각을 추진 중이지만, 매수자가 나타나지 않아 애를 먹고 있다.

이 밖에 Wㆍ삼일ㆍ유니온ㆍ골든브릿지ㆍ세종ㆍ오투 등도 BIS비율이 5%를 크게 밑돌았다. 다만

이들 저축은행은 현재 계획중인 유상증자가 성사될 경우 BIS비율이 5%를 상회하게 된다.

저축은행 업계 관계자는 “저축은행이 퇴출(영업정지) 될 경우 5,000만원 초과 예금자와 후순위채 투자자들은 큰 피해를 볼 수 있다”며 “저축은행에 예금할 때는 BIS비율과 적자 여부 등을 면밀히 살펴야 한다”고 말했다.