|

직장인 이동건(가명)씨는 최근 황당한 일을 겪었다. 그는 최근 한 달 사이 자동차보험 가입을 권하는 판촉전화를 하루 평균 3통씩 받았다. 처음에는 그러려니 했지만 시도 때도 가리지 않는 전화에 스트레스가 이만저만이 아니었다. 이씨는 텔레마케터에게 자신의 전화번호를 알게 된 경위를 몇 번이나 캐물었지만 회사의 자산이라 말할 수 없다는 대답만 돌아왔다.

최근 일부 카드사에서 1억건이 넘는 대규모 개인정보 유출사건이 터지면서 사회적으로 커다란 논란을 낳고 있는 가운데 관리대상에서 벗어나 있는 보험사들에 대한 사전점검이 필요하다는 지적이 나온다.

이 같은 지적이 나오는 이유는 크게 두 가지다.

일단 보험사가 갖고 있는 정보의 질이다. 보험사는 업무 성격상 질병이나 범죄경력 같은 회원들의 민감한 정보를 다량 집적하고 있다. 지난해 개인정보 유출사고로 홍역을 치른 메리츠화재만 해도 고객명이나 생년월일 같은 기초자료 외에 위험등급, 교통사고처리 지원금 가입금액 등 민감한 정보들이 유출됐다. 이번에 유출된 카드사 정보가 피싱이나 스미싱 같은 사기결제에 악용될 소지가 있다면 보험정보는 개인 프라이버시를 침해하는 1차 피해로 바로 연결된다.

보험 업계가 어떤 금융 업계보다 고객정보를 놓고 각 유관기관 간 밥그릇 싸움이 치열하게 벌어지는 곳이라는 점도 우려 요인이다.

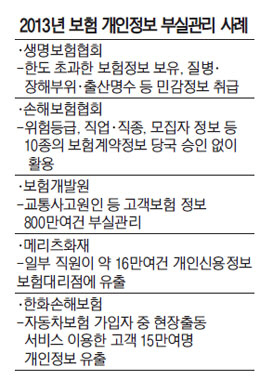

금융 당국은 지난해 11월 말 고객의 민감한 질병 정보 등이 가득 담긴 보험정보를 부실하게 관리했다는 책임을 물어 생보협회·손보협회·보험개발원 등 3곳에 대해 징계(기관주의)조치를 내렸다.

문제는 이에 앞서 3개 기관이 보험정보 일원화를 놓고 영역 다툼을 벌였다는 사실이다. 3개 기관은 더 많은 개인정보를 확보하기 위해 극한대립을 펼쳤지만 감독 당국 검사 결과 정작 자신들이 보유한 보험정보조차 제대로 관리하지 않고 있는 것으로 드러났다.

한 금융 당국 관계자는 "생보협회나 손보협회는 더 많은 정보를 집적해 회원사 간 열람이 가능하도록 시스템을 구축하려 했다"며 "시스템이 구축된 상태에서 개인정보 유출 사고가 터졌다면 그 피해는 엄청났을 것"이라고 지적했다.

보험사들이 개인정보 확보에 열을 올리는 것은 개인정보가 곧 '돈'이라는 등식으로 인식되기 때문이다.

실제로 은행이나 카드사 등을 계열사로 두고 있는 금융지주사 산하 보험사들은 계열사 고객정보를 활용해 뛰어난 실적을 올리고 있다. 보험업법은 수집된 고객정보를 활용해 별도의 동의 없이 해당 고객에게 다른 금융상품의 영업활동을 할 수 있도록 허용해놓고 있다.

그러나 역설적이게도 개인정보를 활용한 실적 쌓기는 오히려 개인정보 노출의 리스크로 작용하고 있다. 개인정보를 활용한 TM영업이 성과로 이어지면서 위법행위를 감수한 개인정보 수집행위가 발생하고 있기 때문이다. 특히 이 과정에서 개인정보의 건별 단가가 올라가는 부작용이 발생한다.

최근 만난 한 외국계 생보사 사장은 "스마트기기를 활용한 온라인영업은 몰라도 TM은 끝까지 하지 않겠다는 원칙을 세웠다"며 "무엇보다 TM영업의 기반이 되는 고객정보 가격이 예전과 비교해 크게 올라 수익성을 맞추기 어렵기 때문"이라고 지적했다.

보험 업계의 개인정보 유출방지 노력이 없는 것은 아니다. 보험개발원은 '두낫콜(Do not call)'이란 보험 가입권유에 대한 중지요청 서비스를 제공하고 있다. 소비자가 이 서비스를 신청하면 더이상 보험권유 가입을 받지 않을 수 있다. 그러나 대상 보험종목이 자동차보험으로 한정돼 있고 소비자 홍보가 아직 덜 됐다는 점에서 활용도가 떨어진다.

한 보험사 관계자는 "혹시나 모를 불똥이 튀기에 앞서 보안강화에 전력하고 있다"고 말했다.