|

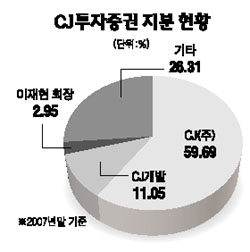

현대중공업의 CJ투자증권ㆍCJ자산운용 인수가 사실상 확정됐다. 27일 업계에 따르면 현대중공업이 CJ투자증권과 CJ자산운용의 우선인수협상자로 결정됐다. 이는 오는 29일 현대중공업 이사회 개최 이후 양측에서 공식 발표할 예정이다. 인수 규모는 8,000억원선에서 정해진 것으로 전해졌다. CJ투자증권 매각을 맡고 있는 CJ그룹 측에서도 매각절차가 순조롭게 진행되고 있다고 밝혀 현대중공업의 우선협상대상자 선정이 막바지에 다달았음을 시사했다. 다만 지금까지 진행된 수차례의 CJ투자증권 매각협상이 가격 문제로 불발된 것을 감안하면 이번에도 막판 결렬 가능성을 완전히 배제할 수는 없는 상황이다. CJ그룹 측은 지금까지 CJ투자증권ㆍCJ자산운용 가격으로 1조원 이상을 요구해왔지만 업계에서는 7,000억원 이상은 힘들 것으로 판단해왔다. CJ투자증권과 CJ자산운용의 순자산은 지난 2007년 말 현재 각각 1,969억원, 360억원 정도다. 이번에 매각되는 것은 CJ그룹 관계자가 가지고 있는 지분뿐임을 감안하면 인수 측에서 갖게 되는 부담이 더욱 크다. 여기에 상당한 경영권 프리미엄을 인정하더라도 1조원은 너무 과하다는 것이다. 이번에 타결됐다는 8,000억원도 싸지 않다는 것이 증권가의 평가이다. CJ투자증권의 지분 구조는 CJ가 59.69%, CJ개발이 11.05%, 이재현 그룹 회장이 2.95%로 구성돼 있으며 이들의 지분을 모두 합치면 73.69%에 이른다. CJ자산운용은 CJ투자증권이 91.77%의 지분을 보유 중이고 또 이 회장이 7.50%의 지분을 갖고 있다. 이번에 매각되는 지분이다. 한편 그동안 CJ투자증권 인수를 놓고 현대중공업과 신경전의 펼쳐온 ING그룹은 인수를 포기한 상태이다. ING그룹 고위관계자는 “그룹 본사 차원에서 CJ투자증권 인수에 관심을 보여온 것은 사실이지만 공식 비딩에 참여한 적은 없다”며 인수전 참여 자체를 부인했다. 이는 ING가 한국에 관심을 가진 것은 자산운용 비즈니스 차원에서의 CJ자산운용이었는데 증권사까지 함께 인수하는 것은 어려웠다는 설명이다.