|

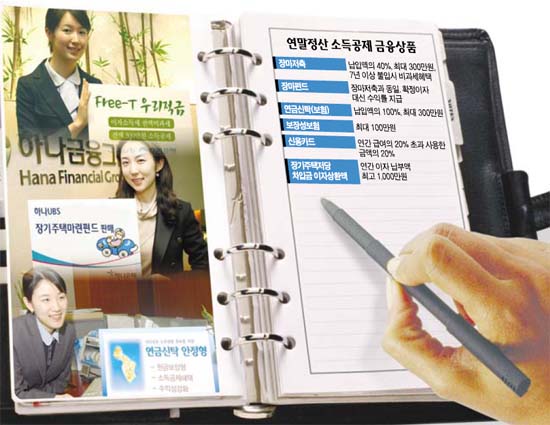

한 해가 끝나가면서 연말정산에 대한 관심이 높아지고 있다. 뜻하지 않은 보너스를 챙긴다는 의미에서 연말정산을 ‘13월의 보너스’라고 얘기하는 사람들도 있다. 조금만 발품을 팔고 신경을 쓰면 연말정산을 통해 수십만원의 돈을 챙길 수 있기 때문이다. ◇꿩 먹고 알 먹는 소득공제 상품들=자신의 미래를 대비해 저축을 하면서 소득공제까지 받을 수 있는 금융상품에 가입하는 것이 연말정산에 대비하는 가장 좋은 방법이다. 절세형 금융상품의 대표적인 것이 장기주택마련저축과 장기주택마련펀드, 연금저축, 보장성보험, 장기주택저당차입금 이자상환액 등이다. 장기주택마련저축은 만 18세 이상 직장인이면서 무주택자이거나 전용면적 85제곱미터 이하 1주택을 소유한 세대주면 가입할 수 있다. 분기마다 300만원 한도 내에서 돈을 납입할 수 있으며, 중도에 해지하지 않고 7년 이상 유지하면 이자소득에 대해 세금이 붙지 않는다. 특히 매년 납입금액의 40%, 최대 300만원 한도 내에서 소득공제를 받을 수 있다. 은행에서 연 5.0%대의 금리를 제공하기 때문에 이자수익도 얻고 연말이면 소득공제 혜택도 챙길 수 있는 일석이조의 금융상품이다. 예를 들어 연봉이4,000만원인 A씨가 매월 65만5,000원씩 1년동안 750만원을 납입했다면 납입액의 40%인 300만원에 대해 소득공제를 받을 수 있다. A씨의 경우 17% 가량의 세율이 적용되기 때문에 51만원 가량을 연말정산때 돌려받게 된다. 장기주택마련펀드도 가입요건과 소득공제 혜택은 장기주택마련저축과 똑같다. 하지만 저축이 아니라 펀드인 만큼 주식형, 채권형, 혼합형으로 투자를 할 수 있는 것이 차이점이다. 연금저축도 빼놓을 수 없는 소득공제 상품이다. 은행의 연금저축신탁, 보험사의 연금저축보험, 자산운용사의 연금저축펀드 등이 이에 속한다. 장기주택저축(펀드)처럼 연간 최대 300만원까지 소득공제 혜택이 있으며, 납입금액의 100%까지 공제가 된다. 다만 연금저축 상품은 10년 이상 장기투자한 뒤 55세부터 연금을 받을 수 있으며, 연금을 수령할 때에는 5.5%의 세금을 내야 한다. 보험상품 중에서는 암보험, 자동차보험 등 보장성보험이 연간 100만원 한도내에서 소득공제를 받는다. 근로자 본인은 물론이고 배우자, 자녀 등 부양가족 명의로 가입한 보험도 소득공제 대상이 된다. 또 내 집을 장만할 때 은행이나 보험사 등에서 주택담보대출을 받았다면 대출이자 상환액에 대해서도 최고 1,000만원까지 소득공제를 받을 수 있다. 단 3가지 조건이 필요한데 대출기간이 15년 이상일 것, 주택 크기는 전용면적 85제곱미터 이하일 것, 주택소유권 이전등기로부터 3개월 이내에 대출이 발생할 것 등이다. 예를 들어 연봉 4,000만원인 사람이 장기주택담보대출을 받아 연간 600만원 가량을 대출이자로 낸다고 할 경우 100만원 가량을 환급받게 된다. 이외에 20세 이상 무주택 세대주가 가입하는 ‘주택청약저축’도 연간 납입액의 40%를 소득공제 받을 수 있다. 신용카드의 경우 연간 급여의 20%를 초과사용한 금액의 20%가 소득공제 대상이 된다. ◇꼭 알아야 할 연말정산 내용들=자녀 수에 따라 소득공제 폭이 넓어진다. 자녀 2명까지는 50만원이고 3명 이상이면 한명이 늘어날 때마다 100만원씩 늘어난다. 즉, 자녀 3명이면 150만원, 4명이면 250만원을 공제받을 수 있다. 의료비 공제의 경우 미용과 성형수술은 물론 한의원의 보약까지 공제대상에 포함되며 중년 여성의 질 성형, 유방확대, 지방흡입 수술과 남성들의 성기확대 수술비용도 공제를 받을 수 있다. 교육비 공제대상도 빠트려서는 안 된다. 취학전 아동이 월단위 주 1회 이상 교습을 받고 지출한 학원비(체육도장, 수영장 등 체육시설 포함) 및 초ㆍ중ㆍ고 교육비는 1인당 200만원(초ㆍ중ㆍ고생)~700만원(대학생) 한도로 공제를 받을 수 있다. 또 비과세소득을 제외한 총급여가 2,500만원 이하인 사람은 본인 결혼비용 및 실제로 부양중인 부모, 자녀 등의 장례비나 혼인비 등은 실제 들어간 비용과 관계없이 각 사유당 연 100만원의 소득공제 혜택이 있다. 또 맞벌이 부부의 경우 부양가족공제를 받는 사람이 특별공제, 예를 들면 의료비공제, 교육비공제, 신용카드공제 등을 받는다면 동일인이 받는 게 좋다. 이를테면 남편이 자녀 부양가족공제를 받으면 자녀의료비, 자녀교육비, 자녀의 신용카드 사용금액 등도 남편이 소득공제를 받는다. 통상 소득이 많은 사람이 공제를 받는 게 유리하다.