|

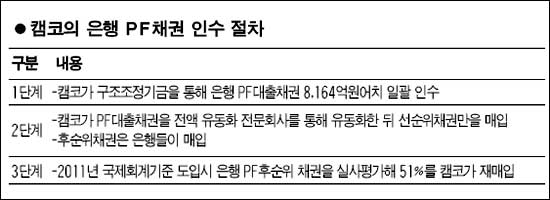

SetSectionName(); 캠코, 은행 PF후순위채 절반 되사준다 매매계약서에 2011년 다시 인수 명문화"부실땐 구조조정 기금 손실" 논란일 듯 민병권 기자 newsroom@sed.co.kr ImageView('','GisaImgNum_1','default','260'); 한국자산관리공사(캠코)가 지난 29일 인수한 은행들의 프로젝트파이낸싱(PF) 대출채권 가운데 유동화를 통해 은행들에 재매각하기로 했던 후순위 채권 절반가량을 되사주기로 했다. 이는 당초 캠코가 발표한 2단계의 PF 인수계획(1단계 PF 채권 일괄인수, 2단계 채권의 유동화 후 선순위 채권만 인수) 외에 추가된 3단계 계획으로 위험성이 큰 은행 부실채권 인수가 과연 바람직한 것인지에 대한 논란이 일 것으로 예상된다. 30일 캠코 및 은행권에 따르면 양측이 29일 체결한 8,164억원 규모의 PF 대출채권 매매계약서에 캠코가 은행으로부터 후순위 채권의 과반액수를 오는 2011년 다시 인수하는 것을 명문화한 조항이 포함됐다. 이에 따라 캠코는 필요할 경우 후순위 채권을 실사해 나온 실제 평가총액 가운데 51%를 재매입한다. 당초 캠코는 이번에 인수한 8,164억원의 PF 대출채권을 유동화전문회사(SPC)에 매각해 자산담보부증권(ABS)으로 유동화한 뒤 채권이 부실화돼도 안전한 선순위 채권만을 매입하고 후순위 채권은 전액 은행들이 재매입한다고 밝혔었다. 이를 놓고 금융권 일각에서는 "캠코가 채권이 부실화될 경우 원금 회수 여부가 불투명한 후순위 채권까지 은행으로부터 되사주는 것은 국민의 세금으로 조성된 구조조정기금의 손실을 무릅쓰는 것"이라고 지적했다. 반면 은행권은 "은행도 금융위기 이후 사실상 공적자금을 지원 받고 있는 만큼 캠코가 구조조정기금을 통해 은행의 위험부담을 덜어주는 것이 국익에 저해되는 것은 아니다"라고 반박하고 있다. 즉 상장 금융사가 부실채권을 사후정산방식으로 매각할 경우 국제결제은행(BIS) 기준 자기자본비율 개선에 반영할 수 없도록 하는 내용을 골자로 오는 2011년 국제회계기준(IFRS)이 도입되는 데 대비한 고육책이라는 주장이다. 이런 가운데 캠코와 은행들이 각각 나눠 가질 선순위 채권과 후순위 채권의 비율을 놓고도 신경전을 벌일 것으로 예상된다. 이 비율은 두 곳의 회계법인이 실사해 정하게 되는데 이들 회계법인은 캠코와 은행권이 공동으로 구성한 위원회를 통해 선정한다. 한 시중은행 관계자는 "일부에서는 캠코가 인수할 선순위 채권이 PF 채권의 30% 수준에 그칠 것이라는 이야기도 들린다"며 "그렇게 되면 사실상 100원짜리 채권을 30원에 팔게 되는 셈인데 수수료 등 부대비용까지 따진다면 굳이 캠코에 PF 채권을 매각할 필요가 있는지 논란이 일 수 있다"고 말했다. 이에 대해 캠코 측은 "아직은 회계법인 실사가 시작되지 않았기 때문에 선순위 채권의 비율이 어느 정도가 될지 예단하기는 이르다"고 반박했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]