|

지난해 기업공개(IPO) 열풍에 힘입어 코스닥시장의 자금조달도 크게 늘어난 것으로 나타났다.

26일 한국거래소에 따르면 지난해 코스닥 상장기업의 자금조달 규모는 1조7,640억원으로 전년 대비 26% 증가했다. 이는 코스닥시장의 자금조달 규모가 최저치를 찍었던 지난 2012년 7,243억원과 비교해 2배 넘게 증가한 금액이다.

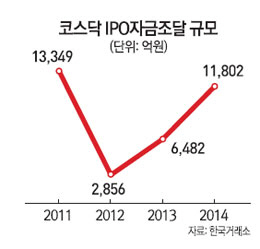

유형별로는 성장성 있는 기업들의 신규상장을 통한 자금조달이 1조2,000억원으로 가장 많았다. IPO를 통한 공모금액은 2012년(7,243억원)과 2013년(6,482억원) 이후 꾸준히 늘어나고 있다.

반면 유상증자를 통한 자금조달은 약 5,838억원에 불과했다. 거래소 관계자는 "주식시장 부진 등으로 유상증자는 수년째 5,000억원 내외를 유지하고 있다"며 "다만 최근 코스닥시장 활황과 상장기업 증가로 앞으로 큰 폭으로 늘어날 것으로 전망된다"고 설명했다.

시가총액 대비 자금조달 비율도 2012년을 저점으로 회복하는 추세를 보이고 있다. 이 비율은 전체 자금조달 규모를 연평균 시가총액으로 나눈 것으로 시장 규모 대비 자금조달의 규모를 보여준다. 실제로 2012년 0.7%에서 2013년 1.2%, 지난해 1.3% 등으로 점차 비율이 높아지고 있다.

거래소 관계자는 "앞으로 다양한 업종의 유망기업 상장을 통해 코스닥시장의 자금조달 기능을 대폭 강화하겠다"며 "상장사의 IR 활동도 적극 지원해 유상증자 확대 등을 위한 여건도 조성하겠다"고 말했다.