|

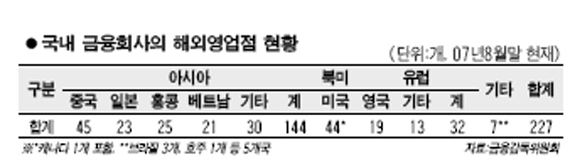

은행 해외진출 사전심사 없앤다 금감위 “현지 영업점 신설 자율화하되 사후감독 강화” 우승호 기자 derrida@sed.co.kr 금융감독당국이 은행들의 해외진출을 적극 독려하기 위해 사전심사를 없애고, 사후 감독을 강화한다. 현지 금융회사 인수나 법인설립 등 현지화에 적극적인 금융회사는 경영실태 평가 때 가점을 부여하는 등 감독상의 유인책(인센티브)이 부여된다. 금융감독위원회와 금융감독원은 17일 국회 정무위원회 업무보고를 통해 은행의 원활한 해외진출을 위해 이 같은 내용의 제도개선 방안을 추진 중이라고 밝혔다. 이에 따라 우선 은행의 해외 영업점 신설이 자율화된다. 해외 영업점 신설에 필요한 수익성 기준 등을 대폭 간소화해 ▦BIS비율 10% 이상 ▦경영실태평가 3등급 이상 등의 조건만 충족하면 해외 점포 개설이 가능하도록 했다. 올해 은행들은 35개의 해외점포 신설을 준비 중이고, 증권ㆍ보험 등도 해외 점포 설립을 추진 중이다. 반면 사후감독은 강화된다. 감독당국은 은행들의 해외 영업점 신설을 풀어주는 대신 경영이 부진한 영업점은 폐쇄명령 등을 내리는 등 엄격한 유지조건을 제시할 예정이다. 현지 밀착경영을 위한 네트워크 구축도 적극 유도한다. 단순 지점형태의 해외진출보다는 ▦현지법인 설립 ▦금융회사 인수 등을 통한 현지 영업기반 구축에 초점을 맞춰 지원책을 마련 중이다. 이를 위해 금융지주회사가 외국 금융회사를 자회사로 편입하는 것을 허용하고, 현지화 성과가 우수한 금융회사에 대해서는 감독상의 인센티브가 주어진다. 금감원이 조사한 바에 따르면 지난 8월말 현재 국내 금융회사의 해외 영업점은 227개로 올 초 207개에 비해 20개나 늘었다. 국가별로는 중국이 39개에서 45개로 6개, 베트남이 16개에서 21개로 5개, 홍콩이 22개에서 25개로 3개가 증가하는 등 아시아 지역을 중심을 영업망이 강화되는 추세다. 한편 금융감독당국은 미국의 서브프라임 문제가 국내 금융회사의 손익에 미치는 직접적인 영향은 크지 않지만, 국제 금융시장의 불안이 심해질 경우 국내 금융시장에도 간접적인 영향을 미칠 가능성이 있다고 보고했다. 이에 따라 감독당국은 국내외 시장불안 요인을 주기적으로 점검하고, 상대적으로 위험 관리능력이 취약한 저축은행 등 제2금융권을 중점적으로 관리할 예정이다. 입력시간 : 2007/09/17 19:24