|

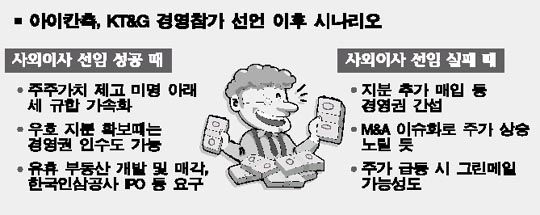

KT&G "적대적 M&A 사실상 불가능" "경영권 참여 발판 마련 실익 챙기려는 의도"부동산매각등 이슈 활용 단기 주가부양 노릴듯 최형욱 기자 choihuk@sed.co.kr 칼 아이칸 측이 KT&G에 사외이사 후보 3명을 추천하겠다고 밝힌 것은 경영권 참여의 발판을 마련하겠다는 뜻으로 풀이된다. 경영권 간섭으로 배당 확대 및 한국인삼공사 기업공개(IPO) 등의 요구를 할 수 있는데다 사외이사 선임과 관련된 표 대결에서 지더라도 적대적 인수합병(M&A) 이슈를 활용해 주가 부양 및 주가 차익을 노릴 수 있기 때문이다. ◇적대적 M&A 가능성 낮다=현재 아이칸과 리히텐슈타인이 KT&G에 통보한 요구사항은 경영권 장악이 아니라 사외이사 3명을 추천하고 집중투표제를 실시하겠다는 것이다. 이 같은 전략은 현실적인 역학관계 등을 고려해 실익을 챙기려는 의도로 풀이된다. 더구나 KT&G가 민영화된 공기업으로 정부의 세수 문제, 농민들의 수익 확보 등과 직결돼 있다는 점을 감안하면 적대적 M&A는 거의 불가능한 실정이다. 이에 따라 전문가들은 아이칸 측이 단기적으로 유휴 부동산 개발 및 매각, 한국인삼공사 IPO 요구 등 M&A 이슈를 이용해 주가 부양을 노릴 것으로 보고 있다. 박희정 한화증권 애널리스트는 "과거 미국에서 아이칸이 그린메일(주식을 시장이나 장외에서 매집한 후 경영권이 취약한 대주주에게 보유주식을 높은 가격에 되팔아 프리미엄을 챙기는 수법)을 시도했을 때 단기 주가상승이 나타났다"고 말했다. ◇해외 펀드들, 연합전선 구축=하지만 해외 펀드들이 공동전선을 구축하고 스틸파트너스의 주역인 리히텐슈타인이 나선 이상 "사태가 장기화될 가능성이 높다"는 의견도 많다. 아이칸 측으로서는 경영권 개입이 실패하든 성공하든 잃을 게 없는 '꽃놀이 패'이기 때문이다. 리히텐슈타인은 지난 90년대 중반 이후 에너지 업체인 레인크리스텐센, 방위산업체인 유나이티드인더스트리얼 등 스틸파트너스가 투자한 상장회사의 이사나 이사회 의장을 맡으면서 유명세를 탔다. 이번에도 아이칸에게 KT&G 주총에서 자기 측 후보를 지지해달라고 요청하는 등 KT&G 사태를 주도하고 있다. 리히텐슈타인 등은 사외이사 추천 등의 요구가 받아들여지지 않을 경우 지분 추가 매입 등을 통한 실력행사에 나설 것으로 전망된다. 특히 사외이사 추천을 둘러싼 표 대결 과정에서 지분율이 61.7%에 달하는 외국인들의 지지를 얻어내 선전할 경우 내년에는 경영권을 직접 겨냥할 가능성도 있다. 입력시간 : 2006/02/06 17:40