|

|

# 서울 서대문구에 거주하는 조모(30ㆍ가명)씨는 지난 7월 코스피지수가 1,760선까지 떨어지자 그동안 모아둔 여유자금을 레버리지 상장지수펀드(ETF)에 쏟아 부었다. 이후 다시 코스피지수가 1,900선까지 오르자 일주일 만에 이를 모두 매도해 10% 넘는 수익을 냈다.

# 올 초 채권형 ETF를 출시했던 모 자산운용사 직원은 연기금 중 한 곳에 사전참여 의사를 문의했다가 단기투자 상품으로 분류돼 있기 때문에 투자할 수 없다는 답변을 들어야 했다. 결국 이 운용사는 개인을 대상으로 모집했지만 50억원도 채 모으지 못했고 최근 금융당국의 소규모 ETF 정리계획으로 청산될 처지가 됐다.

지난 10년간 국내 ETF시장은 개인과 외국인 자금 유입으로 급격히 성장해왔다. 하지만 이 과정에서 일부 종목에 대한 편중현상과 기관참여 부재 같은 부작용이 나타났고 이로 인해 성장동력이 식어가는 것 아니냐는 지적까지 제기되는 실정이다. 전문가들은 그동안 양적 팽창에 머물렀던 ETF가 또 다른 10년간 질적 성장을 하기 위해서는 운용보수를 인하하고 해외 상품을 개발해 연기금과 퇴직연금 같은 대형 기관투자가들이 참여할 수 있는 기반을 넓혀야 한다고 조언한다.

사실 국내 ETF시장 규모가 13조원 이상으로 비약적인 성장을 한 데는 개인과 외국인의 힘이 컸다. 한국거래소와 삼성증권에 따르면 지난 2006년 국내 ETF시장에서 18%에 그쳤던 개인거래 비중은 지난달 44%까지 급증했고 외국인 역시 8%에서 26%까지 비중을 높였다.

문제는 ETF가 개인과 외국인의 단기자금 운용처로 이용되고 있다는 점이다. 자본시장연구원에 따르면 ETF시장의 매매회전율은 2005년 1.3%에서 올 6월 말 4.7%까지 3배 이상 뛰었다. 유가증권시장의 매매회전율이 0.4%에 불과한 점을 감안하면 무려 10배가 넘는 것이다. 그만큼 ETF 투자자들이 단기투자에 몰두하고 있다는 의미다.

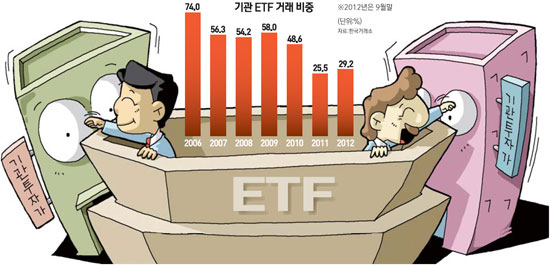

이렇듯 ETF시장이 단기투자처로 전락한 것은 3~5년 이상 장기투자를 하는 기관투자가의 참여가 저조했기 때문이다. 실제로 지난달 말 현재 기관투자가의 ETF 거래비중은 29.2%에 불과하다. 미국ㆍ유럽의 기관투자가 비중이 80% 이상인 점에 비춰보면 비교도 안 되는 수치다.

따라서 전문가들은 ETF시장의 지속발전을 위해서는 연기금과 퇴직연금 등 기관투자가의 참여를 유도하는 게 절대적으로 필요하다고 지적한다.

전문가들은 대표적인 예로 미국 ETF시장에서 우리나라의 연기금 성격을 가진 401k에 주목하고 있다. 한 대형 운용사 관계자는 "미국의 경우 401k의 ETF 투자를 적극적으로 허용하고 있다"며 "이에 따라 미국에서의 기관투자가 수요기반은 우리나라와 비교도 안 될 정도로 확대된 상태"라고 지적했다.

이를 위한 대안으로 지적되는 것이 소수종목에 편중된 유동성 개선이다. 현재 3개 종목에 전체 거래대금의 77%가 집중돼 있는 상황에서 대형 기관투자가의 참여는 가격왜곡을 초래할 수 있고 이 때문에 연기금 등은 ETF를 단기투자 대상으로 규정하며 제한하고 있다.

최근 한국거래소는 ETF 종목들에 유동성을 먼저 지원하는 유동성공급자(LP)에 지원금을 차등 지급하기로 했지만 이보다 더 근본적인 대책이 필요하다는 지적이다.

한 증권사 ETF담당자는 "연기금 같은 대형 기관이 거래량이 많은 한두 종목의 ETF에 투자하기 위해 내부규정을 바꾸는 것은 현실적으로 불가능한 일"이라며 "이제 외국계 증권사도 LP로 참여시키는 방안을 고민해봐야 할 시점"이라고 말했다.

운용보수를 탄력적으로 적용하는 것도 기관투자가를 끌어들일 수 있는 유인책으로 거론된다. 연기금 등은 펀드운용사나 상품을 선택할 때 운용보수를 가장 중요한 기준 가운데 하나로 여기기 때문이다. 성수연 삼성증권 연구원은 "올해 그린위치 조사에 따르면 기관투자가들이 ETF운용사를 고를 때 유동성과 운용보수 등을 핵심으로 생각한다"며 "운용보수를 낮춰 운용 효율성을 높이면 기관투자가들의 니즈를 충족시킬 수 있을 것"으로 내다봤다.

보수를 낮출 경우 운용사의 수익구조가 악화될 수 있다는 점에서 보완책이 필요하다는 지적도 나온다. 한 운용사 관계자는 "ETF시장의 경우 경쟁이 워낙 심하기 때문에 보수가 낮아질 대로 낮아진 상황"이라며 "기관투자가의 참여를 늘리기 위해 보수를 인하할 경우 이를 상쇄할 수 있는 지원안이 필요하다"고 강조했다.

이에 더해 다양한 해외지수형 ETF 개발도 기관투자가들에는 큰 유인이 될 수 있다는 분석이다. 현재 연기금과 사학연금 등 대형 기관투자가들은 적격외국인투자가(QFII) 자격을 획득하지 못해 거래비용이 높은 자산운용사들에 투자를 맡기고 있는 상황이다. 또 해외에 직접투자를 한다고 해도 환헤지를 위해 차액결제선물환(NDF)시장을 이용해야 하는 번거로움이 있다. 하지만 해외지수형 ETF를 개발하고 운용의 효율성을 높인다면 기관을 충분히 끌어들일 수 있다는 것이다. 성 연구원은 "대형 기관들이 환헤지와 섹터분배 등 해외투자를 하기 위해서는 여러 가지 제약이 있다"며 "운용 효율성이 뒷받침된다면 특정 섹터와 지역을 담은 ETF가 투자대안으로 자리잡을 수 있다"고 판단했다.

송홍선 자본시장연구원 펀드연금실장도 "대형 기관들이 ETF가 일반주식보다 다양한 투자가 가능하고 수익률도 높다는 확신이 서면 자연스럽게 ETF시장에 발을 들여놓을 것"이라고 말했다.