|

|

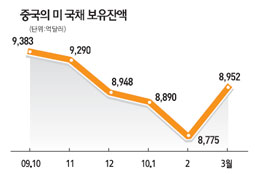

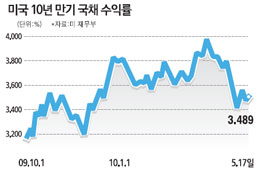

중국이 유로존의 재정위기로 딜레마에 빠졌다. 중국은 미국과 외교ㆍ경제적 마찰을 빚을 때마다 미국 재무부채권(이하 미 국채)을 팔아 치우겠다고 엄포를 놓고는 했지만 이제 더 이상 이런 카드를 써먹기 어려운 형편이다. 중국은 오바마 행정부 출범 이후 사사건건 마찰을 빚다 지난해 9월부터 미 국채를 서서히 매각하기 시작했다. 미국의 위안화 절상 압력 등 '중국 때리기' 움직임이 가시화할 때마다 중국은 본때를 보여줬다. 그리스(發)발 유럽 재정위기가 발생하자 중국의 처지는 난감해졌다. 유로화는 자칫 붕괴될지도 모르고 엔화 자산 역시 안전한 투자처가 되지 못한다. 미 국채를 비롯한 달러표시자산을 제외하면 수출로 벌어들인 막대한 외환을 투자할 곳이 마땅치 않은 상황이다. 미국 재무부가 17일(현지시간) 발표한 해외자산 유출입 동향보고서(TIC)에 따르면 지난 3월 말 현재 중국의 미 국채보유 잔액은 8,952억달러로 2월에 비해 177억달러 증가한 것으로 나타났다. 중국이 미 국채 보유 규모를 확대한 것은 지난해 9월 이후 처음이다. 영국계 RBS의 앤런 러스키 전략가는 "중국이 다시 미 국채를 순매수한 것은 달러 이외의 다른 대체 투자처를 찾는 데 애를 먹고 있다는 의미"라며 "중국이 사실상 미 달러화의 인질로 잡혀 있는 것이나 다름 없다"고 해석했다. 중국은 미국의 위안화 절상 압력에 대응하기 위해 미 국채 투자 비중을 계속 축소해왔다. 위안화 절상, 즉 달러가치 하락은 중국의 미국 투자 손실을 의미한다는 게 표면적인 이유였지만 대미 압박을 위한 지렛대로 활용하기 위해 미 국채를 내다팔았다. 중국의 미 국채 보유액은 지난해 9월 말 9,383억달러로 정점을 기록한 후 ▦11월 9,290억달러 ▦12월 8,948억달러 ▦올해 1월 8,890억달러 ▦2월 8,775억달러 등으로 감소했다. 지난해 2월 오바마 행정부가 출범한 후 미국과 중국은 사사건건 마찰을 빚었다. 특히 양국의 갈등은 미 재무부의 반기 환율보고서 제출을 2개월 앞둔 2월 최고조에 달했다. 버락 오바마 대통령은 2월3일 백악관에서 민주당 상원의원과 정책간담회를 갖고 "환율은 무역경쟁에서 미국에 막대한 불이익을 안겨주고 있다"며 중국의 위안화 절상을 노골적으로 촉구한 바 있다. 그러자 중국은 2월 무려 115억달러어치의 미 국채를 내다팔았다. 그러나 3월 들어 그리스 외채 위기가 포르투갈과 스페인ㆍ이탈리아 등 남부 유럽으로 확산되는 움직임을 보이자 사정은 달라졌다. 세계 1위의 외환보유국인 중국으로서는 싫던 좋던 미 국채를 사들일 수밖에 없었다. 글로벌 시장이 동요하자 국익 지키기가 '발등의 불'이었기 때문이다. 물론 미 국채 투자 확대는 비단 중국에 국한된 현상은 아니다. 미 국채 보유 규모를 기준으로 중국에 이어 2위를 달리는 일본의 경우에도 3월 말 현재 보유잔액이 7,849억달러로 1개월 전에 비해 164억달러나 늘어났다. 한국의 미 국채 보유규모도 같은 기간 3억달러 늘어난 410억달러로 집계됐다. 3위 투자국인 영국은 1개월 동안 무려 455억달러를 순매입, 보유 규모를 2,790억달러로 늘렸다. 영국은 부도 리스크가 높은 스페인 등 유럽 국채를 내다 판 자금으로 미 국채 투자를 확대한 것으로 추정된다. 이에 따라 3월 중 해외 정부 및 민간 투자자들의 미 국채 순매입 규모는 1,084억달러로 전월(481억달러)에 비해 두 배 이상 확대됐다. 해외 정부의 매입 규모는 282억달러, 민간 매입은 802억달러에 달했다. 대표적인 안전자산인 미 국채뿐 아니라 장기 달러표시 자산투자도 크게 늘어났다. 3월말 현재 미 국채 및 장기물 채권에 대한 투자를 위해 미국으로 순유입된 자금은 1,405억달러로 월간 기준으로 사상 최고치를 기록했다. 종전 최고치는 2007년 5월의 1,358억달러였다.